Подоходный налог в США - Income tax in the United States

Подоходный налог в США навязываются федеральный, наиболее состояния, и много местное управление. В подоходный налог определяются с применением налоговой ставки, которая может увеличиваться по мере увеличения дохода, к налогооблагаемый доход, который представляет собой общий доход за вычетом допустимого отчисления. Доход определяется в широком смысле. Физические лица и корпорации подлежат прямому налогообложению, а поместья и трасты могут облагаться налогом на нераспределенный доход. Партнерские отношения не облагаются налогом, но их партнеры облагаются налогом на свою долю дохода партнерства. Резиденты и граждане облагаются налогом по всему миру, в то время как нерезиденты облагаются налогом только с доходов в пределах юрисдикции. Несколько видов кредиты снизить налог, а некоторые виды кредитов могут превышать налог до вычета. Альтернативный налог применяется на федеральном уровне и на уровне некоторых штатов.

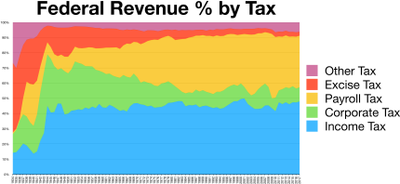

в Соединенные Штаты, термин «налог на заработную плату» обычно относится к Налоги FICA которые выплачиваются в фонд Социальная защита и Medicare, в то время как «подоходный налог» относится к налогам, которые уплачиваются в государственные и федеральные общие фонды.

Большинство деловых расходов подлежат вычету. Физические лица также могут вычесть личное пособие (освобождение) и определенные личные расходы, включая проценты по ипотеке, государственные налоги, взносы на благотворительность и некоторые другие вещи. Некоторые вычеты подлежат ограничениям.

Прирост капитала подлежат налогообложению, а капитальные убытки уменьшают налогооблагаемую прибыль до размера прибыли (плюс, в некоторых случаях, 3000 или 1500 долларов от обычного дохода). В настоящее время физические лица платят более низкую ставку налога на прирост капитала и определенные корпоративные дивиденды.

Налогоплательщики обычно должны самостоятельно рассчитывать подоходный налог, подавая налоговая декларация. Требуются авансовые платежи по налогу в форме удерживаемого налога или расчетных налоговых платежей. Налоги определяются отдельно каждой юрисдикцией, взимающей налог. Сроки и другие административные процедуры зависят от юрисдикции. 15 апреля, следующего за налоговым годом, является последним днем для физических лиц для подачи налоговых деклараций для федеральных и многих государственных и местных деклараций. Налог, установленный налогоплательщиком, может корректироваться налоговой юрисдикцией.

Основы

Источники законодательства США о подоходном налоге

Закон о подоходном налоге Соединенных Штатов исходит из ряда источников. Эти источники были разделены одним автором на три уровня следующим образом:[1]

- 1-го уровня

- Конституция Соединенных Штатов

- Кодекс внутренних доходов (IRC) (законодательный орган, написанный Конгресс США через законодательство )

- Правила казначейства

- Федеральный суд мнения (судебная власть, написанная судами как толкование законодательства)

- Договоры (орган исполнительной власти, написано совместно с другими странами)

- 2 уровень

- Интерпретирующий регламент агентства (орган исполнительной власти, составленный Служба внутренних доходов (IRS) и Департамент казначейства ), включая:

- Окончательные, временные и предлагаемые правила, опубликованные в соответствии с § 7805 IRC;

- Уведомления и объявления казначейства;

- Государственные административные постановления (постановления IRS о доходах, которые содержат неофициальные рекомендации по конкретным вопросам и являются обязательными для всех налогоплательщиков)

- Интерпретирующий регламент агентства (орган исполнительной власти, составленный Служба внутренних доходов (IRS) и Департамент казначейства ), включая:

- Уровень 3

- Законодательная история

- Частные административные решения (частные лица могут обратиться в IRS напрямую и запросить частное письмо по конкретному вопросу - эти решения являются обязательными только для запрашивающего налогоплательщика).

Если существуют конфликты между различными источниками налоговых органов, орган уровня 1 перевешивает орган уровня 2 или 3. Точно так же орган уровня 2 преобладает над органом уровня 3.[2] Если существуют конфликты между двумя органами на одном уровне, применяется «правило последнего по времени». Как следует из названия, «правило последнего во времени» гласит, что полномочия, выданные позже, являются контролирующими.[2]

Нормативные акты и прецедентное право служат для толкования статутов. Кроме того, различные источники права пытаются сделать то же самое. Например, Постановления о доходах служат интерпретацией того, как законы применяются к очень конкретному набору фактов. Договоры служат в международной сфере.

Базовые концепты

Налог взимается с чистой налогооблагаемый доход в Соединенных Штатах - федеральным правительством, правительством большинства штатов и некоторыми местными органами власти.[3] Подоходным налогом облагаются физические лица, корпорации, поместья и трасты.[4] Определение чистого налогооблагаемого дохода для большинства субфедеральных юрисдикций в основном соответствует федеральному определению.[5]

Ставка налога на федеральном уровне дифференцирована; то есть ставки налога на более высокие суммы дохода выше, чем на более низкие суммы. Ставки федерального налога в 2018 г. варьировала от 10% до 37%. В некоторых штатах и населенных пунктах подоходный налог устанавливается по ступенчатой ставке, а в некоторых - по фиксированной ставке на весь налогооблагаемый доход.[6]

Физические лица имеют право на пониженную ставку федерального подоходного налога на прирост капитала и квалификационные дивиденды. Ставка налога и некоторые вычеты различаются для физических лиц в зависимости от статус регистрации. Лица, состоящие в браке, могут рассчитывать налоги вдвоем или отдельно. Одинокие физические лица могут иметь право на снижение налоговых ставок, если они являются главой семьи, в которой они проживают с иждивенцем.

Налогооблагаемый доход детально определяется в Кодекс внутренних доходов и налоговые правила, изданные Министерством финансов и Служба внутренних доходов.[7] Налогооблагаемый доход составляет налог как скорректировано минус отчисления. Большинство штатов и населенных пунктов следуют этим определениям, по крайней мере частично,[8] хотя некоторые из них вносят коррективы для определения дохода, облагаемого налогом в этой юрисдикции. Налогооблагаемый доход компании или бизнеса может не совпадать с его бухгалтерским доходом.[9]

Налог включает весь доход, заработанный или полученный из любого источника. Сюда входят заработная плата, чаевые, пенсии, гонорары за услуги, цена проданных товаров, прочие доходы от бизнеса, прибыль от продажи другого имущества, полученная арендная плата, проценты и дивиденды полученные, выручка от продажи урожая и многие другие виды доходов. Некоторый доход, например проценты по муниципальным облигациям, составляет освобожден от подоходного налога.

Корректировки (обычно сокращение) к валовому доходу физических лиц выплачиваются за взносы во многие виды пенсионных планов или планов сбережений на здоровье, определенные проценты по студенческим займам, половину налога на самозанятость и некоторые другие статьи. В стоимость проданных товаров в бизнесе - это прямое уменьшение валового дохода.

Деловые отчисления: Налогооблагаемый доход всех налогоплательщиков уменьшен на отчисления на расходы, связанные с их бизнесом. К ним относятся заработная плата, аренда и другие выплаченные или начисленные деловые расходы, а также надбавки за амортизация. Вычет расходов может привести к потере. Как правило, такие убытки могут уменьшить другой налогооблагаемый доход с некоторыми ограничениями.

Персональные отчисления: Прежний вычет для личных освобождений был утратил силу с 2018 по 2025 год.

Стандартный вычет: Кроме того, физические лица получают вычет из налогооблагаемого дохода на определенные личные расходы. В качестве альтернативы физическое лицо может потребовать стандартный вычет. На 2018 год базовый стандартный вычет составляла 12 000 долларов для одиноких или состоящих в браке лиц, подающих раздельную регистрацию, 24 000 долларов для совместного или пережившего супруга и 18 000 долларов для главы семьи. В 2019 налоговом году базовые стандартные суммы вычета составляют 12 200 долларов США для одинокого или состоящего в браке лица, подающего отдельно, 24 400 долларов США для совместной декларации или декларации пережившего супруга и 18 350 долларов США для главы семьи.

Детализированные вычеты: Те, кто выбирают актуальные детализированные вычеты может вычесть следующее при соблюдении многих условий и ограничений:

- Медицинские расходы, превышающие 10% скорректированного валового дохода,[11]

- Некоторые налоги ограничено 10 000 или 5 000 долларов США с 2018 по 2025 год,

- Проценты по ипотеке,

- Взносы в благотворительность,

- Убытки некоммерческой собственности из-за несчастного случая, и

- Вычеты на расходы, понесенные при получении дохода, превышающие 2% скорректированного валового дохода.

Прирост капитала: и квалифицированные дивиденды могут облагаться налогом как часть налогооблагаемого дохода. Однако налог ограничивается более низкой налоговой ставкой. Прирост капитала включают прибыль от продажи акций и облигаций, недвижимости и других основных средств. Прибыль - это превышение выручки над скорректированной налоговая база (стоимость меньше амортизационные отчисления допускается) имущества. Эта более низкая ставка налога также применяется к дивидендам от корпораций США и многих иностранных корпораций. Существуют ограничения на то, насколько чистый убыток капитала может уменьшить прочий налогооблагаемый доход.

Налоговые скидки: Всем налогоплательщикам разрешено кредит за иностранные налоги и на процент определенные виды деловых расходов. Физическим лицам также разрешено кредиты связанные с расходами на образование, пенсионные накопления и расходы по уходу за детьми. На каждый из кредитов распространяются определенные правила и ограничения. Некоторые кредиты рассматриваются как возвратные платежи.

Альтернативный минимальный налог: Все налогоплательщики также подлежат Альтернативный минимальный налог если их доход превышает определенные суммы исключения. Этот налог применяется только в том случае, если он превышает обычный подоходный налог, и уменьшается на некоторые скидки.

Дополнительный налог на Medicare: Лица с высоким доходом, возможно, также должны будут уплатить дополнительный налог в размере 0,9% на заработную плату, компенсацию и доход от самозанятости.[12]

Чистый инвестиционный доход подлежит дополнительный налог 3,8% для лиц с доходом, превышающим определенные пороги.

Налоговая декларация: Корпорации США и большинство физических лиц должны подавать налоговые декларации самостоятельно рассчитывать подоходный налог, если какой-либо налог подлежит уплате, или требовать возврат налоговых платежей. Некоторые налогоплательщики должны подавать декларацию о доходах, потому что они удовлетворяют одному из нескольких других условий.[13] Налоговые декларации могут быть подано в электронном виде. Как правило, индивидуальные налоговая декларация за календарный год. Корпорации могут выбрать другой налоговый год. Большинство штатов и населенных пунктов следуют федеральному налоговому году и требуют отдельных деклараций.

Уплата налогов: Налогоплательщики должны платить подоходный налог не дожидаясь оценки. Многие налогоплательщики подлежат удержанные налоги когда они получают доход. Если удерживаемые налоги не покрывают все причитающиеся налоги, все налогоплательщики должны расчетные налоговые платежи или столкнуться со штрафами.

Налоговые штрафы: Несвоевременная оплата или непредоставление декларации может привести к значительным штрафы. Некоторые преднамеренные неудачи могут привести к тюремному заключению.

Налоговые декларации могут быть осмотрены и отрегулированы налоговыми органами. У налогоплательщиков есть право на апелляцию любое изменение налога, и эти права зависят от юрисдикции. Налогоплательщики также могут обратиться в суд для оспаривания налоговых изменений. Налоговые органы не могут вносить изменения по прошествии определенного периода времени (обычно через три или четыре года с даты подачи налоговой декларации).

Ставки федерального подоходного налога для физических лиц

Федеральные ставки дохода и налоговые ставки для физических лиц ежегодно корректируются с учетом инфляции. В Служба внутренних доходов (IRS) учитывает изменения в ИПЦ[16] и публикует новые ставки как "Таблицы налоговых ставок ".

Предельные налоговые ставки

Предельные налоговые ставки до 2018 г.

| Предельные налоговые ставки и уровни доходов на 2010 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[17] | Одинокий | Вдова, состоящая в браке, или вдова (эр) | Подача документов в браке раздельно | Глава семьи |

| 10% | $0 – $8,375 | $0 – $16,750 | $0 – $8,375 | $0 – $11,950 |

| 15% | $8,376 – $34,000 | $16,751 – $68,000 | $8,376 – $34,000 | $11,951 – $45,550 |

| 25% | $34,001 – $82,400 | $68,001 – $137,300 | $34,001 – $68,650 | $45,551 – $117,650 |

| 28% | $82,401 – $171,850 | $137,301 – $209,250 | $68,651 – $104,625 | $117,651 – $190,550 |

| 33% | $171,851 – $373,650 | $209,251 – $373,650 | $104,626 – $186,825 | $190,551 – $373,650 |

| 35% | $373,651+ | $373,651+ | $186,826+ | $373,651+ |

| Предельные налоговые ставки и уровни доходов на 2011 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[18] | Одинокий | Вдова, состоящая в браке, или вдова (эр) | Подача документов в браке раздельно | Глава семьи |

| 10% | $0 – $8,500 | $0 – $17,000 | $0 – $8,500 | $0 – $12,150 |

| 15% | $8,501 – $34,500 | $17,001 – $69,000 | $8,501 – $34,500 | $12,151 – $46,250 |

| 25% | $34,501 – $83,600 | $69,001 – $139,350 | $34,501 – $69,675 | $46,251 – $119,400 |

| 28% | $83,601 – $174,400 | $139,351 – $212,300 | $69,676 – $106,150 | $119,401 – $193,350 |

| 33% | $174,401 – $379,150 | $212,301 – $379,150 | $106,151 – $189,575 | $193,351 – $379,150 |

| 35% | $379,151+ | $379,151+ | $189,576+ | $379,151+ |

| Предельные налоговые ставки и уровни доходов на 2012 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[19] | Одинокий | Вдова, состоящая в браке, или вдова (эр) | Подача документов в браке раздельно | Глава семьи |

| 10% | $0 – $8,700 | $0 – $17,400 | $0 – $8,700 | $0 – $12,400 |

| 15% | $8,701 – $35,350 | $17,401 – $70,700 | $8,701 – $35,350 | $12,401 – $47,350 |

| 25% | $35,351 – $85,650 | $70,701 – $142,700 | $35,351 – $71,350 | $47,351 – $122,300 |

| 28% | $85,651 – $178,650 | $142,701 – $217,450 | $71,351 – $108,725 | $122,301 – $198,050 |

| 33% | $178,651 – $388,350 | $217,451 – $388,350 | $108,726 – $194,175 | $198,051 – $388,350 |

| 35% | $388,351+ | $388,351+ | $194,176+ | $388,351+ |

| Предельные налоговые ставки и уровни доходов на 2013 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[20] | Одинокий | Вдова, состоящая в браке, или вдова (эр) | Подача документов в браке раздельно | Глава семьи |

| 10% | $0 – $8,925 | $0 – $17,850 | $0 – $8,925 | $0 – $12,750 |

| 15% | $8,926 – $36,250 | $17,851 – $72,500 | $8,926 – $36,250 | $12,751 – $48,600 |

| 25% | $36,251 – $87,850 | $72,501 – $146,400 | $36,251 – $73,200 | $48,601 – $125,450 |

| 28% | $87,851 – $183,250 | $146,401 – $223,050 | $73,201 – $111,525 | $125,451 – $203,150 |

| 33% | $183,251 – $398,350 | $223,051 – $398,350 | $111,526 – $199,175 | $203,151 – $398,350 |

| 35% | $398,351 – $400,000 | $398,351 – $450,000 | $199,176 – $225,000 | $398,351 – $425,000 |

| 39.6% | $400,001+ | $450,001+ | $225,001+ | $425,001+ |

| Предельные налоговые ставки и уровни доходов на 2014 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[21] | Одинокий | Вдова, состоящая в браке, или вдова (эр) | Подача документов в браке раздельно | Глава семьи |

| 10% | $0 – $9,075 | $0 – $18,150 | $0 – $9,075 | $0 – $12,950 |

| 15% | $9,076 – $36,900 | $18,151 – $73,800 | $9,076 – $36,900 | $12,951 – $49,100 |

| 25% | $36,901 – $89,350 | $73,801 – $148,850 | $36,901 – $74,425 | $49,101 – $127,550 |

| 28% | $89,351 – $186,350 | $148,851 – $226,850 | $74,426 – $113,425 | $127,551 – $206,600 |

| 33% | $186,351 – $405,100 | $226,851 – $405,100 | $113,426 – $202,550 | $206,601 – $405,100 |

| 35% | $405,101 – $406,750 | $405,101 – $457,600 | $202,551 – $228,800 | $405,101 – $432,200 |

| 39.6% | $406,751+ | $457,601+ | $228,801+ | $432,201+ |

| Предельные налоговые ставки и уровни доходов на 2015 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[22] | Одинокий | Вдова, состоящая в браке, или вдова (эр) | Подача документов в браке раздельно | Глава семьи |

| 10% | $0 – $9,225 | $0 – $18,450 | $0 – $9,225 | $0 – $13,150 |

| 15% | $9,226 – $37,450 | $18,451 – $74,900 | $9,226 – $37,450 | $13,151 – $50,200 |

| 25% | $37,451 – $90,750 | $74,901 – $151,200 | $37,451 – $75,600 | $50,201 – $129,600 |

| 28% | $90,751 – $189,300 | $151,201 – $230,450 | $75,601 – $115,225 | $129,601 – $209,850 |

| 33% | $189,301 – $411,500 | $230,451 – $411,500 | $115,226 – $205,750 | $209,851 – $411,500 |

| 35% | $411,501 – $413,200 | $411,501 – $464,850 | $205,751 – $232,425 | $411,501 – $439,000 |

| 39.6% | $413,201+ | $464,851+ | $232,426+ | $439,001+ |

| Предельные налоговые ставки и уровни доходов на 2016 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[23] | Единый налогооблагаемый доход | Вдова (вдова), состоящая в браке, подает налогооблагаемый доход | В браке с подачей отдельно налогооблагаемого дохода | Глава отдела налогооблагаемого дохода домашних хозяйств |

| 10% | $0 – $9,275 | $0 – $18,550 | $0 – $9,275 | $0 – $13,250 |

| 15% | $9,276 – $37,650 | $18,551 – $75,300 | $9,276 – $37,650 | $13,251 – $50,400 |

| 25% | $37,651 – $91,150 | $75,301 – $151,900 | $37,651 – $75,950 | $50,401 – $130,150 |

| 28% | $91,151 – $190,150 | $151,901 – $231,450 | $75,951 – $115,725 | $130,151 – $210,800 |

| 33% | $190,151 – $413,350 | $231,451 – $413,350 | $115,726 – $206,675 | $210,801 – $413,350 |

| 35% | $413,351 – $415,050 | $413,351 – $466,950 | $206,676 – $233,475 | $413,351 – $441,000 |

| 39.6% | $415,051+ | $466,951+ | $233,476+ | $441,001+ |

| Предельные налоговые ставки и уровни доходов на 2017 год | ||||

|---|---|---|---|---|

| Предельная ставка налога[24] | Единый налогооблагаемый доход | Поданная в браке совместно или квалифицированная вдова (вдова), подлежащая налогообложению | В браке с подачей отдельно налогооблагаемого дохода | Глава отдела налогооблагаемого дохода домашних хозяйств |

| 10% | $0 – $9,325 | $0 – $18,650 | $0 – $9,325 | $0 – $13,350 |

| 15% | $9,326 – $37,950 | $18,651 – $75,900 | $9,326 – $37,950 | $13,351 – $50,800 |

| 25% | $37,951 – $91,900 | $75,901 – $153,100 | $37,951 – $76,550 | $50,801 – $131,200 |

| 29% | $91,901 – $191,650 | $153,101 – $233,350 | $76,551 – $116,675 | $131,201 – $212,500 |

| 33% | $191,651 – $416,700 | $233,351 – $416,700 | $116,676 – $208,350 | $212,501 – $416,700 |

| 35% | $416,701 – $418,400 | $416,701 – $470,700 | $208,351 – $235,350 | $416,701 – $444,550 |

| 39.6% | $418,401+ | $470,701+ | $235,351+ | $444,501+ |

Начиная с 2013 года, дополнительный налог в размере 3,8% применяется к чистому инвестиционному доходу, превышающему определенные пороговые значения.[25]

Предельные налоговые ставки на 2018 год

| Предельная ставка налога[26] | Единый налогооблагаемый доход | Вдова (вдова), состоящая в браке, подает налогооблагаемый доход | Подача заявления о доходе, подлежащем отдельному налогообложению, в браке | Глава отдела налогооблагаемого дохода домашних хозяйств |

|---|---|---|---|---|

| 10% | $0 – $9,525 | $0 – $19,050 | $0 – $9,525 | $0 – $13,600 |

| 12% | $9,526 – $38,700 | $19,051 – $77,400 | $9,526 – $38,700 | $13,601 – $51,800 |

| 22% | $38,701 – $82,500 | $77,401 – $165,000 | $38,701 – $82,500 | $51,801 – $82,500 |

| 24% | $82,501 – $157,500 | $165,001 – $315,000 | $82,501 – $157,500 | $82,501 – $157,500 |

| 32% | $157,501 – $200,000 | $315,001 – $400,000 | $157,501 – $200,000 | $157,501 – $200,000 |

| 35% | $200,001 – $500,000 | $400,001 – $600,000 | $200,001 – $300,000 | $200,001 – $500,000 |

| 37% | $500,001+ | $600,001+ | $300,001+ | $500,001+ |

Предельные налоговые ставки на 2019 год

| Предельная ставка налога[27] | Единый налогооблагаемый доход | Вдова (вдова), состоящая в браке, подает налогооблагаемый доход | Подача заявления о доходе, подлежащем отдельному налогообложению, в браке | Глава отдела налогооблагаемого дохода домашних хозяйств |

|---|---|---|---|---|

| 10% | $0 – $9,700 | $0 – $19,400 | $0 – $9,700 | $0 – $13,850 |

| 12% | $9,701 – $39,475 | $19,401 – $78,950 | $9,701 – $39,475 | $13,851 – $52,850 |

| 22% | $39,476 – $84,200 | $78,951 – $168,400 | $39,476 – $84,200 | $52,851 – $84,200 |

| 24% | $84,201 – $160,725 | $168,401 – $321,450 | $84,201 – $160,725 | $84,201 – $160,700 |

| 32% | $160,726 – $204,100 | $321,451 – $408,200 | $160,726 – $204,100 | $160,701 – $204,100 |

| 35% | $204,101 – $510,300 | $408,201 – $612,350 | $204,101 – $306,175 | $204,101 – $510,300 |

| 37% | $510,301+ | $612,351+ | $306,176+ | $510,301+ |

Физическое лицо платит налог по определенной шкале только за каждый доллар в пределах этого диапазона. налоговая категория диапазон. Максимальная предельная ставка не применяется в определенные годы к определенным видам доходов. Значительно более низкие ставки применяются после 2003 года к приросту капитала и квалифицируемым дивидендам (см. Ниже).

Пример расчета налога

Налог на прибыль за 2017 год:

Единый налогоплательщик, имеющий валовой доход 40 000 долларов США, без детей, младше 65 лет и не слепых, берет стандартный вычет;

- $ 40 000 валовой доход - $ 6350 стандартный вычет – $4,050 личное освобождение = 29 600 долларов США налогооблагаемого дохода

- сумма в первой группе дохода = 9 325 долларов США; налогообложение суммы в первой группе доходов = 9325 долларов США × 10% = 932,50 долларов США

- сумма во второй группе дохода = 29 600 долларов - 9 325 долларов = 20 275 долларов США; налогообложение суммы во второй группе дохода = 20 275 долларов США × 15% = 3041,25 доллара США

- Общий налог на прибыль составляет 932,50 долларов США + 3041,25 долларов США = 3973,75 долларов США (~ 9,93%). эффективный налог )

Однако обратите внимание, что налогоплательщики с налогооблагаемым доходом менее 100 000 долларов США должны использовать налоговые таблицы, предоставленные IRS. Под этой таблицей на 2016 год подоходный налог в приведенном выше примере составит 3980 долларов США.[28]

Помимо подоходного налога, наемный работник также должен будет платить Налог Федерального закона о страховых взносах (FICA) (и равная сумма налога FICA должна быть уплачена работодателем):

- 40 000 долларов США (скорректированный валовой доход)

- $40,000 × 6.2%[29] = 2480 долларов США (часть социального обеспечения)

- 40 000 долларов США × 1,45% = 580 долларов США (часть Medicare)

- Общая сумма налога FICA, уплаченного сотрудником = 3060 долларов США (7,65% от дохода)

- Общий федеральный налог с физических лиц = 3973,75 долларов + 3060 долларов = 7033,75 долларов (~ 17,58% от дохода)

Общий федеральный налог, включая взнос работодателя:

- Общий налог FICA, уплаченный работодателем = 3060 долларов США (7,65% дохода).

- Общий федеральный налог с физических лиц, включая взнос работодателя = 3973,75 долларов + 3060 долларов + 3060 долларов = 10 093,75 долларов (~ 25,23% от дохода)

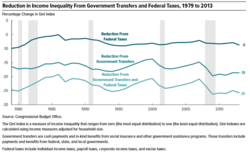

Эффективные ставки налога на прибыль

Эффективные налоговые ставки обычно ниже, чем предельные ставки из-за различных вычетов, при этом у некоторых людей фактически имеется отрицательное обязательство. Ставки индивидуального подоходного налога в следующей таблице включают налоги на прирост капитала, которые имеют другие предельные ставки, чем обычный доход.[15][30] Только первые 118 500 долларов чьего-либо дохода подлежат обложению налогами на социальное страхование (социальное обеспечение) в 2016 году. В таблице ниже также не отражены изменения, вступившие в силу с законом 2013 года, который увеличил средний налог, уплачиваемый верхним 1%, до самого высокого уровня с 1979 г., при эффективной ставке 33%, в то время как большинство других налогоплательщиков оставались на самом низком уровне с 1979 г.[31]

| Эффективные ставки федерального налога и средний доход за 2010 г.[15] | |||||

|---|---|---|---|---|---|

| Квинтиль | Средний доход до налогообложения | Эффективная ставка индивидуального подоходного налога | Эффективная ставка налога на заработную плату | Комбинированная эффективная ставка налога на прибыль и заработную плату | Общая эффективная ставка федерального налога (включает корпоративный доход и акцизы) |

| Самый низкий | $24,100 | −9.2% | 8.4% | −0.8% | 1.5% |

| Второй | $44,200 | −2.3% | 7.8% | 5.5% | 7.2% |

| Середина | $65,400 | 1.6% | 8.3% | 9.9% | 11.5% |

| Четвертый | $95,500 | 5.0% | 9.0% | 14.0% | 15.6% |

| Наибольший | $239,100 | 13.8% | 6.7% | 20.5% | 24.0% |

| 81–90 процентили | $134,600 | 8.1% | 9.4% | 17.5% | 19.3% |

| 91–95 процентили | $181,600 | 10.7% | 8.9% | 19.6% | 21.6% |

| 96–99 процентили | $286,400 | 15.1% | 7.1% | 22.2% | 24.9% |

| 1% лучших | $1,434,900 | 20.1% | 2.2% | 22.3% | 29.4% |

Налогооблагаемый доход

Подоходный налог рассчитывается по ставке, умноженной на налогооблагаемую прибыль. Налогооблагаемый доход определяется как налог менее допустимый отчисления. Налогооблагаемый доход, определенный для целей федерального налогообложения, может быть изменен для целей налогообложения штата.

Налог

В Кодекс внутренних доходов заявляет, что «валовой доход означает весь доход из любого источника», и приводит конкретные примеры.[32] Валовой доход не ограничивается полученными денежными средствами, но «включает доход, реализованный в любой форме, будь то деньги, собственность или услуги».[33] Валовой доход включает заработную плату и чаевые, гонорары за услуги, прибыль от продажи инвентаря или другого имущества, проценты, дивиденды, арендную плату, роялти, пенсии, алименты и многие другие виды доходов.[32] Предметы должны включаться в доход при получении или начислении. Включенная сумма - это сумма, которую налогоплательщик имеет право получить. Прибыль от собственности - это валовая выручка за вычетом возвращенных сумм, стоимость проданных товаров, или же налоговая база проданной недвижимости.

Определенные виды доходов освобожден от подоходного налога. К наиболее распространенным типам освобожденного дохода относятся проценты по муниципальным облигациям, часть пособий по социальному обеспечению, доходы от страхования жизни, подарки или наследство, а также стоимость многих пособий работникам.

Валовой доход снижается за счет корректировок и отчисления. Среди наиболее распространенных корректировок - уменьшение выплаченных алиментов и ИРА и некоторые другие взносы в пенсионный план. Скорректированный валовой доход используется в расчетах, касающихся различных вычетов, кредитов, поэтапного отказа и штрафов.

Деловые отчисления

Большинство деловых вычетов разрешены независимо от формы ведения бизнеса.[34] Таким образом, индивидуальному владельцу малого бизнеса разрешается большая часть тех же вычетов из бизнеса, что и публичной корпорации. Бизнес - это деятельность, которую регулярно проводят с целью получения прибыли. Лишь несколько вычетов, связанных с бизнесом, являются уникальными для конкретной формы ведения бизнеса. Однако вычет инвестиционных расходов физическими лицами имеет ряд ограничений, наряду с другими постатейными (личными) вычетами.[35]

Размер и сроки удержаний для целей налогообложения прибыли определяются налоговыми, а не бухгалтерскими правилами. Налоговые правила основаны на принципах, во многом схожих с правилами бухгалтерского учета, но между ними есть существенные различия. Вычеты на большинство расходов на питание и развлечения ограничены 50% стоимости. Затраты на открытие бизнеса (иногда называемые предоперационными расходами) подлежат вычету в течение 60 месяцев. Ограничены отчисления на лоббистские и политические расходы. Действуют некоторые другие ограничения.

Расходы, которые могут принести будущие выгоды, должны капитализироваться.[36] Затем капитализированные затраты вычитаются как амортизация (см. MACRS ) или амортизации в течение периода ожидаются будущие выплаты.[37] Примеры включают затраты на машины и оборудование, а также затраты на создание или строительство собственности. В таблицах IRS указывается срок службы активов по классам активов или отраслям, в которых они используются. Когда актив, стоимость которого была капитализирована, продается, обменивается или прекращается, выручка (если таковая имеется) уменьшается на оставшуюся невозмещенную стоимость для определения прибыли или убытка. Эта прибыль или убыток могут быть обычными (как в случае инвентаря) или капиталом (как в случае акций и облигаций), или комбинацией (для некоторых зданий и оборудования).[38]

Большинство личных, бытовых и семейных расходов не подлежат вычету. Вычеты предприятий, разрешенные для федерального подоходного налога, почти всегда разрешены при определении подоходного налога штата. Однако только в некоторых штатах разрешены детализированные вычеты для физических лиц. Некоторые штаты также ограничивают отчисления корпораций на инвестиционные расходы. Во многих штатах разрешены разные суммы амортизационных отчислений. Ограничения штата на отчисления могут значительно отличаться от федеральных ограничений.

Деловые вычеты, превышающие коммерческий доход, приводят к убыткам, которые могут компенсировать другие доходы. Однако убытки от пассивной деятельности могут быть отложены в той степени, в которой они превышают доходы от других пассивных видов деятельности.[39] Пассивная деятельность включает в себя большую часть деятельности по аренде (за исключением профессионалов в сфере недвижимости) и коммерческую деятельность, в которой налогоплательщик материально не участвует. Кроме того, в большинстве случаев убытки не могут быть вычтены сверх суммы налогоплательщика, подверженного риску (как правило, налоговая база предприятия плюс доля долга).

Персональные отчисления

До 2018 года физическим лицам разрешался специальный вычет, называемый личное освобождение для иждивенцев. Это было не допускается после 2017 года. Это была фиксированная сумма, разрешенная каждому налогоплательщику, плюс дополнительная фиксированная сумма для каждого ребенка или других иждивенцев, которых поддерживает налогоплательщик. Сумма этого вычета на 2015 год составила 4 000 долларов. Сумма ежегодно индексируется с учетом инфляции. Освобождение от налогов постепенно отменялось при более высоких доходах в течение 2009 г. и после 2012 г. (в 2010–2012 гг. Поэтапного отказа не было).[40]

Граждане и лица с США налоговая резиденция может вычесть фиксированную сумму как стандартный вычет. Это составляло 12 000 долларов США для одиноких лиц и 24 000 долларов США для состоящих в браке лиц, подавших совместную декларацию за 2018 год. В качестве альтернативы они могут потребовать детализированные вычеты по фактическим суммам понесенных по отдельным категориям некоммерческих расходов.[41] Расходы, понесенные для получения дохода, не облагаемого налогом, и некоторые другие статьи не подлежат вычету.[42] Домовладельцы могут вычесть сумму процентов и налог на недвижимость заплатили за их основной и второй дом. Местные и подоходный налог штата подлежат вычету, или физическое лицо может выбрать вычет штата или местного налог с продаж. Взносы в благотворительные организации подлежат вычету частными лицами и корпорациями, но вычет ограничен 50% и 10% валового дохода соответственно. Медицинские расходы свыше 10% от валовой доход за вычетом разрешенных законом удержаний подлежат вычету, как и незастрахованные убытки от несчастных случаев. Прочие расходы, приносящие доход, превышающие 2% скорректированного валового дохода, также подлежат вычету. До 2010 года скидка на постатейные отчисления постепенно прекращалась при более высоких доходах. Срок действия истек в 2010 году.[43]

Пенсионные накопления и дополнительные льготы

Работодатели получают вычет сумм, внесенных в пенсионный план или план вознаграждений квалифицированных сотрудников. Сотрудник не признает доход по плану до тех пор, пока он или она не получит распределение по плану. Сам план организован как траст и считается отдельным объектом. Чтобы план соответствовал требованиям освобождение от налогов, а для того, чтобы работодатель получил вычет, план должен соответствовать минимальным стандартам участия, наделения правами, финансирования и работы.

Примеры квалифицированных планов включают:

- Пенсионные планы (пенсионный план с установленными выплатами ),

- Планы распределения прибыли (план с установленными взносами ),

- План владения акциями сотрудников (ESOP),

- Планы покупки акций,

- Планы медицинского страхования,

- Планы вознаграждения сотрудников,

- Планы кафетерия.

Сотрудники или бывшие сотрудники обычно облагаются налогом на выплаты из пенсионных или фондовых планов. С сотрудников не взимается налог на выплаты из планов медицинского страхования для оплаты медицинских расходов. Планы кафетерия позволяют сотрудникам выбирать среди льгот (например, выбирать еду в кафетерии), а выплаты для оплаты этих расходов не облагаются налогом.

Кроме того, частные лица могут делать взносы в Индивидуальные пенсионные счета (IRA). Те, кто в настоящее время не охвачены другими пенсионными планами, могут требовать вычета взносов в определенные типы IRA. Доход, полученный в рамках IRA, не облагается налогом до тех пор, пока физическое лицо не снимет его.

Прирост капитала

Налогооблагаемый доход включает прирост капитала. Однако физические лица облагаются налогом по более низкой ставке на долгосрочный прирост капитала и соответствующие дивиденды (см. Ниже). Прирост капитала - это превышение продажной цены над налоговая база (обычно стоимость) основные средства обычно это активы, не предназначенные для продажи покупателям в ходе обычной деятельности. Капитальные убытки (если базисная стоимость выше продажной цены) подлежат вычету, но вычет долгосрочных капитальных убытков ограничивается общей суммой прироста капитала за год, плюс для физических лиц до 3000 долларов США от обычного дохода (1500 долларов США при раздельной регистрации брака). Физическое лицо может исключить 250 000 долларов (500 000 долларов для супружеской пары, подающей совместную регистрацию) из прироста капитала от продажи его имущества. основная резиденция при соблюдении определенных условий и ограничений.[44] Прибыль от амортизируемого имущества, используемого в бизнесе, рассматривается как обычный доход в размере ранее заявленной амортизации.[45]

При определении прибыли необходимо определить, какое имущество продается и на какую сумму оно основано. Это может потребовать использования соглашений об идентификации, таких как «первым пришел - первым обслужен», для идентичных свойств, таких как акции. Кроме того, налоговая база должна быть распределена между недвижимостью, купленной вместе, если она не продается вместе. Первоначальная основа, обычно оплачиваемая по стоимости актива, уменьшается на вычеты за амортизация или потеря.

Определенный прирост капитала откладывается; то есть они облагаются налогом позже, чем год продажи. Прибыль от собственности, проданной в рассрочку, может быть признана по мере получения этих платежей. Прибыль от имущества, обмененного на как добрый имущество не признается, и налоговая база нового имущества основывается на налоговой базе старого имущества.

До 1986 года и с 2004 года физические лица подлежали пониженной ставке федерального налога на прирост капитала (так называемый долгосрочный прирост капитала) на определенное имущество, находящееся в собственности более 12 месяцев. Пониженная ставка в размере 15% применяется к обычному налогу и альтернативному минимальному налогу до 2011 года. Пониженная ставка также применяется к дивидендам от корпораций, организованных в Соединенных Штатах или в стране, с которой Соединенные Штаты имеют договор о подоходном налоге. Эта ставка с 15% была увеличена до 20% в 2012 году. Начиная с 2013 года, прирост капитала сверх определенных пороговых значений включается в чистый инвестиционный доход с учетом дополнительного налога в размере 3,8%.[46]

| Норма обычного дохода | Ставка долгосрочного прироста капитала * | Краткосрочная ставка прироста капитала | Возврат амортизации при долгосрочном приросте недвижимости | Долгосрочная прибыль от коллекционирования | Долгосрочная прибыль от определенных акций малого бизнеса |

|---|---|---|---|---|---|

| 10% | 0% | 10% | 10% | 10% | 10% |

| 15% | 0% | 15% | 15% | 15% | 15% |

| 25% | 15% | 25% | 25% | 25% | 25% |

| 28% | 15% | 28% | 25% | 28% | 28% |

| 33% | 15% | 33% | 25% | 28% | 28% |

| 35% | 20% | 35% | 25% | 28% | 28% |

| 37% | 20% | 37% | 25% | 28% | 28% |

- * Прирост капитала до 250 000 долларов США (500 000 долларов США при совместной регистрации) на недвижимость, используемую в качестве основного места жительства, освобождаются от уплаты налогов

Отчетные периоды и методы

Налоговая система США позволяет физическим и юридическим лицам выбирать свои налоговый год. Большинство людей выбирают календарный год. Есть ограничения на выбор налогового года для некоторых тщательно удерживаемый сущности. Налогоплательщики могут изменить свой налоговый год при определенных обстоятельствах, и для такого изменения может потребоваться одобрение IRS.

Налогоплательщики должны определять свой налогооблагаемый доход на основе их метод учета для конкретного вида деятельности. Большинство людей используют кассовый метод для всех видов деятельности. Согласно этому методу доход признается в момент получения, а вычеты производятся при выплате. Налогоплательщики могут выбрать или быть обязаны использовать метод начисления для некоторых видов деятельности. Согласно этому методу доход признается, когда возникает право на его получение, а вычеты производятся, когда возникает обязательство по выплате, и сумма может быть обоснованно определена. Налогоплательщики признают стоимость проданных товаров по запасам необходимо использовать метод начисления в отношении продаж и стоимости запасов.

Методы учета могут отличаться для целей финансовой отчетности и налогообложения. Конкретные методы указаны для определенных видов доходов или расходов. Прибыль от продажи имущества, отличного от запасов, может быть признана в момент продажи или в течение периода, в котором продажа в рассрочку платежи получены. Доходы по долгосрочным контрактам должны признаваться пропорционально в течение срока действия контракта, а не только по его завершении. Также применяются другие особые правила.[47]

Прочие налогооблагаемые и освобожденные от налогов организации

Эта секция нужны дополнительные цитаты для проверка. (Август 2020 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

Партнерства и ООО

Субъекты хозяйствования, рассматриваемые как партнерские отношения находятся не облагается подоходным налогом на уровне сущности. Вместо этого их участники включать их акции доходов, удержаний и кредитов при расчете собственного налога. Характер доли дохода партнера (например, прирост капитала) определяется на уровне партнерства. Многие типы хозяйствующих субъектов, в том числе общества с ограниченной ответственностью (LLC), могут рассматриваться как корпорация или как партнерство. Выплаты от товариществ не облагаются налогом в качестве дивидендов.

Корпорации

Корпоративный налог взимается в США на федеральном уровне, уровне большинства штатов и на некоторых местных уровнях с доходов организаций, рассматриваемых в налоговых целях как корпорации. Акционеры корпорации, полностью принадлежащей гражданам США и физическим лицам-резидентам, могут выбрать налогообложение корпорации так же, как и партнерства, в качестве S Corporation. Корпоративный подоходный налог основан на налогооблагаемый доход, который определяется аналогично индивидуальному налогооблагаемому доходу.

Акционеры (включая другие корпорации) корпораций (кроме S-корпораций) облагаются налогом на дивиденд раздачи от корпорации. Они также облагаются налогом на прирост капитала при продаже или обмене своих акций на деньги или имущество. Однако некоторые обмены, например при реорганизации, не облагаются налогом.

Несколько корпораций могут подать консолидированный доход на федеральном уровне и уровне некоторых штатов с их общим родителем.

Ставки корпоративного налога

Федеральный корпоративный подоходный налог взимается в 21% с 2018 года. Исключение дивидендов и некоторые вычеты только для корпораций могут значительно снизить эффективную ставку.

Отчисления для корпораций

Большинство расходов корпораций подлежат вычету, с учетом ограничений, применимых также к другим налогоплательщикам. Смотрите соответствующие вычеты для получения подробной информации. Кроме того, обычным корпорациям США разрешен вычет в размере 100% полученных дивидендов от 10% и более зарубежных дочерних компаний, 50% сумм, включенных в доход под Раздел 951A и 37,5% дохода зарубежного филиала.

Некоторые отчисления корпораций ограничены на федеральном уровне или уровне штата. Ограничения применяются к товарам из-за связанные стороны, включая процентные и роялти.

Поместья и трасты

Имущества и трасты могут быть облагается подоходным налогом на уровне недвижимости или траста, или бенефициары могут облагаться подоходным налогом на их долю дохода. В случае распределения дохода бенефициары облагаются налогом так же, как и партнеры в партнерстве. Если доход может быть удержан, имущество или траст облагаются налогом. Он может быть вычтен для последующего распределения дохода. Имущество и трасты допускаются только к вычетам, связанным с получением дохода, плюс 1000 долларов. Они облагаются налогом по ступенчатой ставке, которая быстро увеличивается до максимальной ставки для физических лиц. Ставка налога на доход от траста и имущества, превышающий 11 500 долларов США, составляла 35% в 2009 году. Имущество и трасты имеют право на пониженную ставку налога на дивиденды и прирост капитала до 2011 года.

Субъекты, освобожденные от налогов

Налоговое законодательство США освобождает определенные типы юридических лиц от подоходного и некоторых других налогов. Эти положения возникли в конце 19 века. Благотворительные организации и кооперативы могут обращаться в IRS за освобождение от налогов. Организации, освобожденные от уплаты налогов, по-прежнему облагаются налогом на любой доход от бизнеса. Организация, которая участвует в лоббирование, политическая кампания, или некоторые другие виды деятельности могут потерять статус исключения. Специальные налоги применяются к запрещенным операциям и деятельности субъектов, освобожденных от налогов.

Прочие налоговые статьи

Кредиты

Федеральная и государственная системы предлагают множество налоговые льготы для физических и юридических лиц. Среди основных федеральных кредитов для физических лиц:

- Детский кредит: На 2017 год кредит до 1000 долларов на ребенка, отвечающего требованиям. На 2018 год кредит до 2000 долларов на ребенка, отвечающего критериям, но наличие SSN на ребенка теперь является обязательным для подачи заявки на кредит.

- Кредит по уходу за ребенком и иждивенцем: кредит до 6000 долларов, прекращаемый при доходах выше 15000 долларов.

- Налоговая скидка на заработанный доход: этот возвращаемый кредит предоставляется на процент от дохода, полученного физическим лицом с низким доходом. Кредит рассчитывается и ограничивается количеством детей, соответствующих требованиям, если таковые имеются. Этот кредит индексируется с учетом инфляции и постепенно прекращается для доходов выше определенной суммы. В 2015 году максимальный размер кредита составлял 6 422 доллара США.[48]

- Кредит для пожилых людей и инвалидов: невозвратный кредит до 1125 долларов США.

- Два взаимоисключающих кредита на оплату колледжа.

Компании также имеют право на получение нескольких кредитов. Эти кредиты доступны для частных лиц и корпораций, и их могут использовать партнеры по бизнесу. Среди федеральных кредитов, включенных в «общий бизнес-кредит», находятся:

- Кредит на увеличение расходов на исследования.

- Поощрительный кредит или кредит для найма людей в определенных зонах предприятий или для получения пособий.

- Разнообразные отраслевые кредиты.

Кроме того, федеральный иностранный налоговый кредит разрешено для уплаты иностранных подоходных налогов. Этот зачет ограничен той частью федерального подоходного налога, которая возникает из-за дохода из иностранных источников. Кредит доступен всем налогоплательщикам.

Бизнес-кредиты и иностранные налоговые кредиты могут быть зачтены в счет налогов в другие годы.

Штаты и некоторые населенные пункты предлагают различные кредиты, которые зависят от юрисдикции. Штаты обычно предоставляют физическим лицам-резидентам кредит на подоходный налог, уплачиваемый другим штатам, обычно ограниченный пропорционально доходу, облагаемому налогом в другом штате (ах).

Альтернативный минимальный налог

Налогоплательщики должны платить более высокую из следующих сумм: обычный подоходный налог или альтернативный минимальный налог (AMT). Налогоплательщики, которые платили AMT в предыдущие годы, могут потребовать возмещения обычного налога за предыдущий AMT. Кредит ограничен, чтобы обычный налог не был снижен ниже AMT текущего года.

AMT взимается по почти фиксированной ставке (20% для корпораций, 26% или 28% для физических лиц, имений и трастов) с налогооблагаемого дохода, измененного для AMT. Ключевые различия между обычным налогооблагаемым доходом и налогооблагаемым доходом AMT включают:

- Стандартные вычеты и личные льготы заменяются единовременным вычетом, который постепенно отменяется при более высоких уровнях дохода.

- Для физических лиц не допускается удержание государственных налогов,

- Большинство вычетов по разным статьям не разрешены для физических лиц.

- Амортизационные отчисления рассчитываются иначе, и

- Корпорации должны произвести комплексную корректировку, чтобы более точно отразить экономический доход.

Специальные налоги

Существует множество федеральных налоговых правил, направленных на предотвращение злоупотреблений налоговой системой. Положения, относящиеся к этим налогам, часто бывают сложными. К таким правилам относятся:

- Налог на накопленную прибыль с накоплений корпораций сверх потребностей бизнеса,

- Личная холдинговая компания налоги,

- Пассивная иностранная инвестиционная компания правила и

- Контролируемая иностранная корпорация положения.

Особые отрасли

Налоговые правила признают, что некоторые виды бизнеса не получают доход традиционным способом и поэтому требуют специальных положений. Например, страховые компании должны в конечном итоге выплатить претензии некоторым держателям полисов из сумм, полученных в качестве премий. Эти претензии могут быть предъявлены спустя годы после выплаты страхового взноса. Для расчета будущей суммы требований требуются актуарные оценки до момента фактической выплаты требований. Таким образом, признание дохода от страховых премий как полученного и расходов по претензиям как оплаченных серьезно исказит доход страховой компании.

Особые правила применяются к некоторым или всем товарам в следующих отраслях:

- Страховые компании (правила, касающиеся признания доходов и расходов; разные правила применяются к страхованию жизни и страхованию имущества и от несчастных случаев)

- Доставка (правила, относящиеся к циклу признания выручки)

- Добывающая промышленность (правила, касающиеся затрат на разведку и разработку и возмещения капитализированных затрат)

Кроме того, паевые инвестиционные фонды (регулируемые инвестиционные компании ) подпадают под особые правила, позволяющие облагать их налогом только на уровне собственника. Компания должна отчитываться перед каждым владельцем о его / ее доле в обычном доходе, приросте капитала и причитающихся иностранных налогах. Затем владельцы включают эти предметы в свои собственные налоговые расчеты. Сам фонд не облагается налогом, и распределения рассматриваются как возврат капитала владельцам. Аналогичные правила применяются к инвестиционные фонды недвижимости и каналы ипотечного инвестирования в недвижимость.

Международные аспекты

Соединенные Штаты облагают налогом всех граждан Соединенных Штатов, включая тех, кто является резидентами других стран, и корпорации США.

Федеральный подоходный налог взимается с граждан, резидентов и корпораций США в зависимости от их мирового дохода. Для уменьшения двойного налогообложения разрешается зачет иностранных налогов на прибыль. Этот иностранный налоговый кредит ограничивается той частью налога текущего года, которая обусловлена доходом из иностранных источников. Определение такой части включает определение источника дохода, а также распределение и распределение вычетов из этого дохода. Государства облагают налогом физических и юридических лиц-резидентов их мировой доход, но лишь немногие разрешают зачет иностранных налогов.

Кроме того, федеральный подоходный налог может взиматься с нерезидентов, не являющихся гражданами, включая корпорации, на доход из источников в США. Федеральный налог применяется к процентам, дивидендам, роялти и некоторым другим доходам иностранцев-нерезидентов и иностранных корпораций по фиксированной ставке 30%.[50] Эта ставка часто снижается при налоговые соглашения. Иностранные лица облагаются налогом на доход от бизнеса в США и прибыль от недвижимости в США так же, как и с лиц США.[51] Иностранцы-нерезиденты, которые находятся в Соединенных Штатах в течение 183 дней в течение определенного года, облагаются налогом на прирост капитала США на определенный чистый прирост капитала, полученный в течение этого года из источников в Соединенных Штатах. Штаты облагают налогом физических лиц-нерезидентов только доход, полученный в пределах штата (заработная плата и т. Д.), А физических лиц и корпорации - доход от предпринимательской деятельности, распределенный государству.

В США есть доход налоговые соглашения с более 65 стран. Эти договоры уменьшают вероятность двойного налогообложения, позволяя каждой стране полностью облагать налогом своих граждан и резидентов и уменьшая сумму, которую может облагать их налогом другая страна. Как правило, договоры предусматривают пониженные ставки налога на доход от инвестиций и ограничения в отношении того, какой доход от бизнеса может облагаться налогом. Каждый договор определяет, какие налогоплательщики могут получить выгоду от договора.

Сбор налогов и проверки

Налоговая декларация

Физические лица (с доходом выше минимального уровня), корпорации, товарищества, имения и трасты должны подавать годовые отчеты, называемые налоговая декларация, с федеральными[52] и соответствующие государственные налоговые органы. Эти возвраты сильно различаются по уровню сложности в зависимости от типа подачи и сложности их дел. В декларации налогоплательщик сообщает о доходах и отчислениях, рассчитывает сумму причитающегося налога, сообщает о платежах и кредитах и рассчитывает причитающийся остаток.

Федеральные налоговые декларации по подоходному налогу с физических лиц, имущества и доверительного управления должны быть сданы до 15 апреля.[53] (в 2017 г., 18 апреля[53]:5) для большинства налогоплательщиков. Корпоративные и партнерские федеральные отчеты должны быть выплачены через два с половиной месяца после окончания корпоративного года. Налоговые декларации освобожденных от налогов организаций подлежат оплате через четыре с половиной месяца после окончания года. Все федеральные доходы могут быть расширенный, причем большинство расширений доступны после заполнения одностраничной формы. Сроки и условия продления для государственных и местных налоговых деклараций различаются.

Налоговые декларации о доходах обычно состоят из основной формы с приложенными формами и таблицами. Для физических и юридических лиц доступны несколько форм, в зависимости от сложности и характера дел налогоплательщика. Многие люди могут использовать одну страницу Форма 1040-EZ, к которому не требуется никаких приложений, кроме ведомостей заработной платы от работодателей (Формы W-2 ). Лица, требующие детализированных вычетов, должны заполнить График А. Аналогичные таблицы применяются для процентов (B), дивидендов (B), дохода от предпринимательской деятельности (C), прироста капитала (D), дохода от фермы (F) и налога на самозанятость (SE). Все налогоплательщики должны заполнить эти формы для кредитов, амортизации, AMT и других статей, которые к ним относятся.

Электронная подача налоговых деклараций налогоплательщикам могут подавать зарегистрированные составители налоговых деклараций.

Если налогоплательщик обнаруживает ошибку в декларации или определяет, что налог за год должен быть другим, налогоплательщик должен подать исправленную декларацию. Эти декларации представляют собой требования о возмещении, если будет установлено, что налоги были переплачены.

Налоговое управление США, штатные и местные налоговые органы могут изучить налоговую декларацию и предложить изменения. Изменения в налоговые декларации могут быть внесены с минимальным авансовым участием налогоплательщиков, например, изменения заработной платы или дохода в виде дивидендов для исправления ошибок. Другая проверка деклараций может потребовать активного участия налогоплательщиков, например, проверки IRS. Эти проверки часто требуют, чтобы налогоплательщики предоставили IRS или другому налоговому органу доступ к записям доходов и отчислений. Аудиты предприятий обычно проводятся персоналом IRS по месту нахождения предприятия.

Изменения в декларации могут быть обжалованы налогоплательщиком, в том числе в суде. Изменения IRS часто сначала выдаются как предлагаемые корректировки. Налогоплательщик может согласиться с предложением или может сообщить IRS, почему он не согласен. Предлагаемые корректировки часто разрешаются Налоговым управлением США и налогоплательщиком, соглашаясь с тем, какой должна быть корректировка. Для тех корректировок, о которых не было достигнуто соглашение, IRS выдает 30-дневное письмо консультирование по настройке. Налогоплательщик вправе обращаться эта предварительная оценка в течение 30 дней в IRS.

Апелляционный отдел рассматривает решение полевой группы IRS и аргументы налогоплательщика и часто предлагает решение, которое команда IRS и налогоплательщик считают приемлемым. Если соглашение все еще не достигнуто, IRS выдает оценку как уведомление о недостатке или 90-дневное письмо. У налогоплательщика есть три варианта: подать иск в Налоговый суд США без уплаты налога, уплатите налог и предъявите иск о возврате в обычном суде или уплатите налог и готово. Обращение в суд может быть дорогостоящим и трудоемким, но часто бывает успешным.

Компьютеры IRS регулярно вносят коррективы для исправления механических ошибок в возвратах. Кроме того, IRS проводит обширную компьютерную программу сопоставления документов, которая сравнивает суммы заработной платы, процентов, дивидендов и других статей налогоплательщиков с суммами, указанными налогоплательщиками. Эти программы автоматически отправляют 30-дневные письма с уведомлением о предлагаемых изменениях. Фактически проверяется лишь очень небольшой процент налоговых деклараций. Они отбираются путем сочетания компьютерного анализа возвращаемой информации и случайной выборки. IRS давно поддерживает программа для выявления закономерностей по доходам, скорее всего, потребует корректировки.

Процедуры проверки государственными и местными властями различаются в зависимости от юрисдикции.

Сбор налогов

Налогоплательщики обязаны уплатить все причитающиеся налоги на основании самоисчисленных налоговых деклараций с учетом корректировок. IRS процесс сбора позволяет налогоплательщикам делать это при определенных обстоятельствах и предоставляет планы повременных платежей, которые включают проценты и «штраф», который представляет собой просто добавленные проценты. Там, где налогоплательщики не платят причитающийся налог, IRS имеет надежные средства для обеспечения сбора. К ним относятся возможность взимать сборы с банковских счетов и наложить арест на собственность. Как правило, до сбора или ареста делается существенное предварительное уведомление. Однако в некоторых редко используемых оценка опасности IRS может немедленно арестовать деньги и имущество. IRS Подразделения коллекции несут ответственность за большинство действий по сбору.

Удержание налога

Лица, выплачивающие заработную плату или производящие определенные выплаты иностранным лицам, обязаны удерживать подоходный налог с таких выплат. Удержание подоходного налога с заработной платы осуществляется на основе декларации сотрудников и таблицы предоставлены IRS. Лица, выплачивающие иностранным лицам проценты, дивиденды, роялти и некоторые другие суммы, также должны удерживать подоходный налог по фиксированной ставке 30%. Эта ставка может быть снижена на договор о налогообложении. Эти требования к удержанию также обращаться в финансовые учреждения за пределами США. Дополнительный дополнительное удержание положения применяются к некоторым выплатам процентов или дивидендов лицам из США. Сумма удержанного подоходного налога рассматривается как уплата налога лицом, получающим платеж, с которого был удержан налог.

Работодатели и сотрудники также должны платить Налог на социальное обеспечение, часть работника которого также подлежит удержанию из заработной платы. Удержание подоходного налога и налога на социальное обеспечение часто называют налог с заработной платы.

Срок давности

IRS не может рассчитывать дополнительный налог по истечении определенного периода времени. В случае федерального подоходного налога этот период обычно составляет три года с более поздней из даты уплаты первоначальной налоговой декларации или даты подачи первоначальной налоговой декларации. У IRS есть еще три года для внесения изменений, если налогоплательщик существенно занизил валовой доход. Срок, в течение которого IRS может вносить изменения, не ограничен в случае мошенничества или в случае отказа подать декларацию.

Штрафы

Налогоплательщики, которые не подали декларации, не подали поздно или неверно, могут быть подвергнуты штрафным санкциям. Эти штрафы различаются в зависимости от типа отказа. Некоторые штрафы рассчитываются как проценты, некоторые являются фиксированными суммами, а некоторые основаны на других показателях. Штрафы за подачу или опоздание обычно зависят от суммы налога, который должен был быть уплачен, и степени опоздания. Штрафы за сбои, связанные с определенными формами, являются фиксированными и варьируются в зависимости от формы от очень маленьких до огромных.

Умышленные неудачи, включая налоговое мошенничество, могут повлечь за собой уголовное наказание. Эти наказания могут включать тюремное заключение или конфискацию имущества. Уголовные наказания оцениваются по согласованию с Министерство юстиции США.

История

Конституционный

Статья I, раздел 8, пункт 1 Конституции Соединенных Штатов ("Оговорка о налогах и расходах "), указывает Конгресс имеет право вводить «налоги, пошлины, пошлины и акцизы», но статья I, раздел 8 требует, чтобы «пошлины, пошлины и акцизы были единообразными на всей территории Соединенных Штатов».[54]

В Конституции конкретно указывается метод Конгресса по наложению прямых налогов, требуя от Конгресса распределять прямые налоги пропорционально численности населения каждого штата, «определяемой добавлением ко всему количеству свободных лиц, включая тех, которые обязаны служить на срок в несколько лет, и исключая Индейцы не облагаются налогом, три пятых всех остальных лиц ". Утверждалось, что головные налоги и налог на недвижимость (рабы могли облагаться налогом как с одного, так и с другого), вероятно, подвергались насилию, и что они не имели никакого отношения к деятельности, в которой федеральное правительство имело законный интерес. Таким образом, четвертый пункт раздела 9 указывает, что «не взимаются подушные или другие прямые налоги, если только они не были пропорциональны переписи или подсчетам, предусмотренным настоящим документом».

Налогообложение также было предметом Федералист № 33 написано тайно федералистом Александр Гамильтон под псевдоним Публий. В нем он утверждает, что формулировка статьи о «необходимом и надлежащем» должна служить ориентиром для законодательства о налогообложении. Законодательная власть должна быть судьей, но любое злоупотребление этими полномочиями судей может быть отменено людьми, будь то государства или большая группа.

Суды в целом постановили, что прямые налоги ограничиваются налогами на людей (которые также называются «подушным налогом», «подушным налогом» или «налогом на душу населения») и имуществом.[55] Все другие налоги обычно называются «косвенными налогами», поскольку они облагаются налогом на событие, а не на человека или имущество. как таковой.[56] То, что казалось прямым ограничением полномочий законодательного органа на основе предмета налога, оказалось неточным и неясным в применении к подоходному налогу, который, возможно, можно рассматривать как прямой или косвенный налог.

Досрочный федеральный подоходный налог

Первый подоходный налог, предложенный в США, был введен в Война 1812 года. Идея налога была основана на британском налоговом акте 1798 года. В британском налоговом законодательстве к доходу применялись прогрессивные ставки. Ставки налога в Великобритании варьировались от 0,833% для дохода от 60 фунтов стерлингов до 10% для дохода выше 200 фунтов стерлингов. Налоговое предложение было разработано в 1814 году. Поскольку в 1815 году был подписан Гентский договор, положивший конец боевым действиям и необходимости дополнительных доходов, налог никогда не взимался в Соединенных Штатах.[57]

Чтобы помочь оплачивать военные усилия в американская гражданская война, Конгресс ввел первый в истории США федеральный подоходный налог посредством принятия Закон о доходах 1861 г..[58] Закон установил фиксированный трехпроцентный налог на доходы выше 800 долларов (22 800 долларов в текущем долларовом выражении). Это налогообложение дохода отражало растущее количество богатства, хранимого в акциях и облигациях, а не в собственности, которую федеральное правительство облагало налогом в прошлом.[59] В Закон о доходах 1862 г. учредил первый национальный налог на наследство и добавил прогрессивное налогообложение структура федерального подоходного налога, вводящая налог в размере пяти процентов с доходов свыше 10 000 долларов.[60] Позже Конгресс еще больше повысил налоги, и к концу войны подоходный налог составлял около одной пятой доходов федерального правительства. Для сбора этих налогов Конгресс создал Управление Комиссар внутренних доходов в Министерстве финансов.[61] Федеральный подоходный налог будет оставаться в силе до его отмены в 1872 году.[62]

В 1894 г. Демократы в Конгрессе приняли Тариф Вильсона-Гормана, который ввел первый подоходный налог в мирное время. Ставка составляла 2% для дохода более 4000 долларов, что означало, что менее 10% домохозяйств будут платить. Целью налога на прибыль было восполнение доходов, которые будут потеряны в результате снижения тарифов.[63] В 1895 г. Верховный суд США, в своем постановлении в Поллок против Farmers 'Loan & Trust Co., признал неконституционным налог, основанный на поступлениях от использования собственности. Суд постановил, что налоги на аренда от недвижимости, на интерес доход от личного имущества и другие доходы от движимого имущества (в том числе дивиденд доход) рассматривались как прямые налоги на собственность, и поэтому должны были распределяться (делиться между штатами в зависимости от их населения). Поскольку распределение подоходного налога нецелесообразно, это привело к запрету федерального налога на доход от собственности. Однако Суд подтвердил, что Конституция не отказывает Конгрессу в праве взимать налог на недвижимое и личное имущество, и подтвердил, что это будет прямой налог.[64] Из-за политических трудностей, связанных с налогообложением заработной платы физических лиц без налогообложения доходов от собственности, федеральный подоходный налог был нецелесообразен с момента Поллок решение до момента ратификации Шестнадцатой поправки (ниже).

Прогрессивная эра

Несколько лет не решался вопрос о подоходном налоге. В 1906 году президент Теодор Рузвельт возродил эту идею в своем шестом ежегодном послании Конгрессу.[65][66][67] Он сказал:

Есть все основания, по которым при следующем пересмотре нашей системы налогообложения национальное правительство должно ввести дифференцированный налог на наследство и, если возможно, дифференцированный подоходный налог.

Во время выступления он процитировал Поллок чехол, не называя его конкретно.[68][65] Подоходный налог снова стал проблемой в более поздних выступлениях Рузвельта, в том числе в Государстве Союза 1907 года,[69] и во время избирательной кампании 1912 года.[70]

Преемник Рузвельта, Уильям Ховард Тафт, также поднял вопрос о подоходном налоге. Как и Рузвельт, Тафт цитировал Поллок решение[71] и произнес в июне 1909 г. большую речь о подоходном налоге.[72] Через месяц Конгресс принял резолюцию, которая стала 16-й поправкой.[73]

Ратификация шестнадцатой поправки

В ответ,[72] Конгресс предложил Шестнадцатая поправка (ратифицировано необходимым числом штатов в 1913 г.),[74] в котором говорится:

Конгресс будет иметь право устанавливать и собирать налоги на доходы из любого источника без распределения между отдельными штатами и без учета каких-либо переписей или подсчетов.

В Верховный суд в Брушабер против Union Pacific Railroad, 240 НАС. 1 (1916), указали, что поправка не расширила существующие полномочия федерального правительства по налогообложению доходов (то есть прибыль или прибыль из любого источника), а скорее устранила возможность классификации подоходного налога как прямого налога на основе источника доход. Поправка устранила необходимость распределения подоходного налога между штатами в зависимости от численности населения. Однако подоходные налоги должны соответствовать закону географического единообразия.

Немного протестующие против налогов и другие, выступающие против подоходного налога, ссылаются на то, что, по их мнению, является доказательством того, что Шестнадцатая поправка никогда ратифицирован, основанный в значительной степени на материалах, проданных Уильямом Дж. Бенсоном. В декабре 2007 г. "Бенсон"Пакет опоры на оборону "содержащий его аргумент не ратификации, который он предлагал для продажи в Интернете, был признан федеральным судом" мошенничеством, совершенным Бенсоном ", которое" вызвало ненужную путаницу и пустую трату времени клиентов и IRS и Ресурсы".[75] Суд заявил: «Бенсон не смог указать на доказательства, которые могли бы создать действительно оспариваемый факт относительно того, была ли ратифицирована Шестнадцатая поправка надлежащим образом или граждане Соединенных Штатов обязаны платить федеральные налоги».[76] Смотрите также Аргументы протестующего против шестнадцатой поправки.

Современная интерпретация права налогообложения доходов

Современную интерпретацию налоговых полномочий Шестнадцатой поправки можно найти в Комиссар против Glenshaw Glass Co. 348 НАС. 426 (1955). В этом случае налогоплательщик получил компенсацию штрафных убытков от конкурента за нарушение антимонопольного законодательства и пытался уклониться от уплаты налогов с этой компенсации. Суд отметил, что Конгресс, устанавливая подоходный налог, определил налог, под Налоговый кодекс 1939 года, включать:

прибыль, прибыль и доход, полученные от окладов, заработной платы или компенсации за личные услуги ... любого вида и в какой бы то ни было форме, или от профессий, профессий, профессий, бизнеса, торговли или продаж, или сделок с недвижимостью, будь то реальной или личные, возникшие в результате владения, использования или интереса в такой собственности; также от процентов, арендной платы, дивидендов, ценных бумаг или операций любого бизнеса, осуществляемого с целью получения прибыли или прибыли, или прибыли или прибыли и дохода, полученного из любого источника.[77]:п. 429

(Обратите внимание Гленшоу Гласс Дело было интерпретацией определения «валового дохода» в разделе 22 Налогового кодекса 1939 года. Преемником раздела 22 Кодекса 1939 года является раздел 61 действующего Налогового кодекса 1986 года с поправками.)

Суд постановил, что «этот язык использовался Конгрессом для использования в этой области в полной мере своих налоговых возможностей», т. Д., И что «Суд дал либеральное толкование этой широкой фразеологии в знак признания намерения Конгресса облагать налогом всю прибыль, кроме специально освобожденной ».[77]:п. 430

Затем Суд провозгласил то, что сейчас понимается Конгрессом и судами как определение налогооблагаемого дохода, «случаев неоспоримого увеличения богатства, четко осознаваемого и над которым налогоплательщики имеют полную власть». Идентификатор. на 431. Ответчик в этом деле предположил, что изменение налогового кодекса 1954 года ограничило доход, который мог облагаться налогом, позиция, которую Суд отклонил, заявив:

Определение валового дохода было упрощено, но никакого влияния на его нынешнюю широкую сферу применения не предполагалось. Конечно, штрафные убытки не могут быть разумно классифицированы как подарки, и они не подпадают под действие каких-либо других положений Кодекса об освобождении от ответственности. Мы бы применили насилие к простому смыслу закона и ограничили бы четкую законодательную попытку применить налоговые полномочия ко всем поступлениям, облагаемым конституционным налогом, если бы мы сказали, что рассматриваемые здесь платежи не являются валовым доходом.[77]:стр. 432–33

Налоговые законы, принятые после ратификации Шестнадцатой поправки в 1913 году, иногда называют «современными» налоговыми законами. Сотни законодательных актов Конгресса были приняты с 1913 года, а также несколько кодификаций (то есть актуальных реорганизаций) уставов (см. Кодификация ).

В Central Illinois Public Service Co. против Соединенных Штатов, 435 НАС. 21 (1978) Верховный суд США подтвердил, что заработная плата и доход не идентичны в том, что касается налогов на доход, потому что доход не только включает зарплата, но любая Другой тоже выигрывает. Суд в этом деле отметил, что при принятии налогового законодательства Конгресс «предпочел не возвращаться к инклюзивной формулировке Закона о тарифах 1913 года, а, в частности,« в интересах простоты и легкости администрирования »ограничил обязанность удерживать [подоходный налог] на «оклады, заработную плату и другие формы компенсации за личные услуги», и что «в отчетах комитета ... постоянно говорилось, что« заработная плата »означает вознаграждение,« если оно выплачивается за услуги, выполненные работником для своего работодателя »» .[77]:п. 27

Другие суды отметили это различие в сохранении налогообложения не только заработной платы, но и личной выгоды, полученной от Другой источников, признавая некоторые ограничения в сфере налогообложения доходов. Например, в Коннер против США, 303 F. Supp. 1187 (S.D. Tex. 1969), частично и частично, 439 F.2d 974 (5th Cir. 1971), пара потеряла свой дом в результате пожара и получила компенсацию за свой ущерб от страховой компании, частично в виде возмещения расходов на гостиницу. Суд признал право IRS оценивать налоги на все формы платежей, но не разрешил налогообложение компенсации, предоставленной страховой компанией, поскольку в отличие от заработной платы или продажи товаров с прибылью это не было прибылью. Как отметил Суд, «Конгресс облагает налогом доход, а не компенсацию».

Напротив, другие суды истолковали Конституцию как предоставление Конгрессу еще более широких налоговых полномочий. В Мерфи против IRS, Апелляционный суд США по округу Колумбия оставил в силе федеральный подоходный налог, налагаемый на возмещение денежного урегулирования, которое тот же суд ранее указал, не являющимся доходом, заявив: «[а] хотя« Конгресс не может получить доход что на самом деле не так, '... он может метка вещь приносит доход и облагает ее налогом, пока она действует в рамках своих конституционных полномочий, которые включают не только Шестнадцатую поправку, но и статьи I, разделы 8 и 9. "[78]

Аналогичным образом в Penn Mutual Indemnity Co. против комиссараАпелляционный суд Соединенных Штатов третьего округа указал, что Конгресс может надлежащим образом взимать федеральный подоходный налог с получения денег, независимо от того, как называется это получение денег:

Можно было бы утверждать, что рассматриваемый здесь налог [подоходный налог] является «акцизным налогом», основанным на получении денег налогоплательщиком. Это, конечно, не налог на собственность и, конечно, не подушный налог; следовательно, его не нужно распределять. ... Конгресс имеет право вводить налоги в целом, и если конкретное введение не противоречит никаким конституционным ограничениям, тогда налог является законным, называйте это как хотите.[79]

Ставки подоходного налога в истории

История топовых ставок

- В 1913 году максимальная ставка налога составляла 7% для доходов свыше 500 000 долларов (что эквивалентно 12,9 млн долларов США).[81] в долларах 2019 года) и было собрано 28,3 миллиона долларов.[82]

- В течение Первая Мировая Война максимальная ставка выросла до 77%, а порог дохода для этой верхней группы увеличился до 1000000 долларов США (что эквивалентно 20 млн долларов США).[81] в долларах 2019 г.).

- Заместитель министра финансов Эндрю Меллон, верхние налоговые ставки были снижены в 1921, 1924, 1926 и 1928 годах. Меллон утверждал, что более низкие ставки будут стимулировать экономический рост.[83] К 1928 году максимальная ставка была снижена до 24%, а порог дохода для выплаты этой ставки был снижен до 100000 долларов (что эквивалентно 1,49 миллиона долларов).[81] в долларах 2019 г.).

- Вовремя Великая депрессия и Вторая Мировая Война, максимальная ставка подоходного налога выросла с довоенного уровня. В 1939 г. максимальная ставка составляла 75% и применялась к доходам свыше 5 000 000 долларов (что эквивалентно 91,9 млн долларов США).[81] в долларах 2019 г.). В 1944 и 1945 годах максимальная ставка была рекордно высокой и составляла 94% применительно к доходу свыше 200000 долларов (что эквивалентно 2,9 миллиона долларов.[81] в долларах 2019 г.).

- Наивысшая предельная ставка налога для физических лиц для целей федерального подоходного налога США за 1952 и 1953 налоговые годы составляла 92%.[84]

- С 1964 по 2013 год порог уплаты максимальной ставки подоходного налога обычно составлял от 200 000 до 400 000 долларов (без поправки на инфляцию). Единственным исключением является период с 1982 по 1992 год, когда были сняты самые высокие ставки налога на прибыль. С 1981 по 1986 год максимальная предельная ставка была снижена до 50% для 86000 долларов и выше (что эквивалентно 242 тысячам долларов).[81] в долларах 2019 г.). С 1988 по 1990 год порог выплаты максимальной ставки был еще ниже: доход превышал 29 750 долларов США (что эквивалентно 64,3 тысячам долларов США).[81] в долларах 2019 года), выплачивая самую высокую ставку в те годы - 28%.[85][86]

- Максимальные налоговые ставки были увеличены в 1992 и 1994 годах, что привело к установлению максимальной индивидуальной ставки 39,6%, применяемой ко всем классам доходов.

- Максимальные индивидуальные налоговые ставки были снижены в 2004 году до 35%, а ставки налога на дивиденды и прирост капитала - до 15%, при этом администрация Буша заявляла, что более низкие ставки будут стимулировать экономический рост.

- Согласно сводным данным о доходах от федерального налога за 2009 год, при ставке налога 35%, 1% людей с самым высоким доходом платили 36,7% от налоговых поступлений в США.[87]

- В 2012 году президент Обама объявил о планах повышения двух максимальных налоговых ставок с 35% до 39,6% и с 33% до 36%.[88]

| История ставок подоходного налога с поправкой на инфляцию (1913–2013 гг.)[89][90] | |||||||

|---|---|---|---|---|---|---|---|

| Количество | Первая сетка | Верхний кронштейн | |||||

| Год | Скобки | Ставка | Ставка | Доход | Adj. 2019 г.[81][91] | Комментарий | |

| 1913 | 7 | 1% | 7% | $500,000 | 12,9 млн. Долл. США | Первый постоянный подоходный налог | |

| 1916 | 14 | 2% | 15% | $2,000,000 | 47 миллионов долларов | — | |

| 1917 | 21 | 2% | 67% | $2,000,000 | 39,9 млн. Долл. США | Финансирование Первой мировой войны | |

| 1918 | 56 | 6% | 77% | $1,000,000 | 17 миллионов долларов | — | |

| 1919 | 56 | 4% | 73% | $1,000,000 | 14,7 млн. Долл. США | — | |

| 1922 | 50 | 4% | 58% | $200,000 | 3,05 миллиона долларов | — | |

| 1923 | 50 | 3% | 43.5% | $200,000 | 3 миллиона долларов | — | |

| 1924 | 43 | 1.5% | 46% | $500,000 | 7,46 млн. Долл. США | — | |

| 1925 | 23 | 1.125% | 25% | $100,000 | 1,46 млн. Долл. США | Послевоенные сокращения | |

| 1929 | 23 | 0.375% | 24% | $100,000 | 1,49 миллиона долларов | — | |

| 1930 | 23 | 1.125% | 25% | $100,000 | 1,53 миллиона долларов | — | |

| 1932 | 55 | 4% | 63% | $1,000,000 | 18,7 млн. Долл. США | Эпоха депрессии | |

| 1936 | 31 | 4% | 79% | $5,000,000 | 92,1 млн. Долл. США | — | |

| 1940 | 31 | 4.4% | 81.1% | $5,000,000 | 91,2 млн. Долл. США | — | |

| 1941 | 32 | 10% | 81% | $5,000,000 | 86,9 млн. Долл. США | Вторая Мировая Война | |

| 1942 | 24 | 19% | 88% | $200,000 | 3,13 миллиона долларов | Закон о доходах 1942 г. | |

| 1944 | 24 | 23% | 94% | $200,000 | 2,9 миллиона долларов | Закон о индивидуальном подоходном налоге 1944 года | |

| 1946 | 24 | 19% | 86.45% | $200,000 | 2,62 миллиона долларов | — | |

| 1948 | 24 | 16.6% | 82.13% | $400,000 | 4,26 млн. Долл. США | — | |

| 1950 | 24 | 17.4% | 84.36% | $400,000 | 4,25 миллиона долларов | — | |

| 1951 | 24 | 20.4% | 91% | $400,000 | 3,94 миллиона долларов | — | |

| 1952 | 26 | 22.2% | 92% | $400,000 | 3,85 миллиона долларов | — | |

| 1954 | 26 | 20% | 91% | $400,000 | 3,81 миллиона долларов | — | |

| 1964 | 26 | 16% | 77% | $400,000 | 3,3 миллиона долларов | Снижение налогов во время войны во Вьетнаме | |

| 1965 | 25 | 14% | 70% | $200,000 | 1,62 млн. Долл. США | — | |

| 1968 | 33 | 14% | 75.25% | $200,000 | 1,47 миллиона долларов | — | |

| 1969 | 33 | 14% | 77% | $200,000 | 1,39 миллиона долларов | — | |

| 1970 | 33 | 14% | 71.75% | $200,000 | 1,32 миллиона долларов | — | |

| 1971 | 33 | 14% | 70% | $200,000 | 1,26 млн. Долл. США | — | |

| 1981 | 17 | 13.825% | 69.125% | $215,400 | $ 606 тыс. | Снижение налогов в эпоху Рейгана | |