Теория реального делового цикла - Википедия - Real business-cycle theory

Теория реального делового цикла (Теория РБК) является классом новая классическая макроэкономика модели в котором цикл деловой активности колебания в значительной степени можно объяснить реальными (в отличие от номинальных) потрясения. В отличие от других ведущих теорий делового цикла,[нужна цитата ] Теория РБК рассматривает колебания бизнес-цикла как эффективный ответ на экзогенный изменения в реальной экономической среде. То есть уровень национального производства обязательно максимизирует ожидал полезность, и поэтому правительствам следует сосредоточиться на долгосрочных структурных изменениях политики, а не вмешиваться по собственному усмотрению. фискальный или же денежный политика, направленная на активное сглаживание краткосрочных экономических колебаний.

Следовательно, согласно теории РБК, бизнес-циклы "настоящий "в том, что они не представляют собой отказ рынки очистить а скорее отражают наиболее эффективное функционирование экономики с учетом структуры экономики.

Теория РБК связана с экономика пресной воды (в Чикагская школа экономики в неоклассический традиция).

Бизнес циклы

Если бы мы сделали снимки экономики в разные моменты времени, никакие две фотографии не были бы похожи друг на друга. Это происходит по двум причинам:

- Многие страны с развитой экономикой демонстрируют устойчивый рост с течением времени. То есть снимки, сделанные с разницей в много лет, скорее всего, будут отражать более высокий уровень экономической активности в более поздний период.

- Вокруг этой тенденции роста существуют, казалось бы, случайные колебания. Таким образом, учитывая два моментальных снимка, предсказать последний с помощью более раннего практически невозможно.

Обычный способ наблюдать за таким поведением - смотреть на временные ряды выпуска экономики, а точнее валовой национальный продукт (ВНП). Это просто стоимость товаров и услуг, производимых предприятиями и работниками страны.

На рисунке 1 показаны временные ряды реального ВНП в США с 1954 по 2005 год. Хотя мы наблюдаем постоянный рост производства, это не постоянный рост. Есть времена более быстрого роста и времена более медленного роста. Рисунок 2 преобразует эти уровни в темпы роста реального ВНП и выделяет более плавную тенденцию роста. Распространенным методом получения этой тенденции является Фильтр Ходрика – Прескотта. Основная идея состоит в том, чтобы найти баланс между степенью, в которой общая тенденция роста следует за циклическим движением (поскольку долгосрочные темпы роста вряд ли будут идеально постоянными), и тем, насколько они плавны. Фильтр HP определяет долгосрочные колебания как часть тенденции роста, а более резкие колебания классифицирует как часть циклической составляющей.

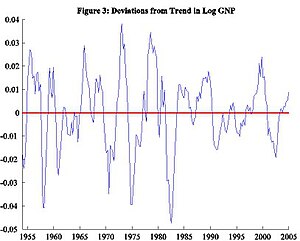

Обратите внимание на разницу между этой составляющей роста и более резкими данными. Экономисты называют эти циклические движения относительно тренда Бизнес циклы. На рисунке 3 явно показаны такие отклонения. Обратите внимание на горизонтальную ось в 0. Точка на этой линии указывает на то, что в этом году нет отклонения от тренда. Все остальные точки выше и ниже линии подразумевают отклонения. При использовании логарифма реального ВНП расстояние между любой точкой и нулевой линией примерно равно процентному отклонению от долгосрочной тенденции роста. Также обратите внимание, что по оси Y используются очень маленькие значения. Это указывает на то, что отклонения реального ВНП сравнительно очень малы и могут быть связаны с ошибками измерения, а не с реальными отклонениями.

Мы называем большие положительные отклонения (те, что выше оси 0) пиками. Мы называем относительно большие отрицательные отклонения (ниже оси 0) впадинами. Серия положительных отклонений, ведущих к пикам, - это подъемы, а серия отрицательных отклонений, ведущих к минимумам, - спады.

На первый взгляд, отклонения выглядят как последовательность волн, сгруппированных вместе - ничего в этом не кажется последовательным. Объяснение причин таких колебаний может оказаться довольно трудным с учетом этих отклонений. Однако, если мы рассмотрим другие макроэкономические переменные, мы увидим закономерности в этих нарушениях. Например, рассмотрим рисунок 4, на котором показаны колебания объемов производства и потребления, то есть того, что люди покупают и используют в любой данный период. Обратите внимание на то, как пики и впадины совпадают почти в одних и тех же местах и как совпадают подъемы и спады.

Мы можем предсказать, что другие аналогичные данные могут проявлять аналогичные качества. Например, (а) рабочая сила, отработанное время (б) производительность, насколько эффективно фирмы используют такой капитал или рабочую силу, (в) инвестиции, количество сэкономленного капитала, чтобы помочь будущим усилиям, и (г) основной капитал, стоимость машин, зданий и другое оборудование, которое помогает фирмам производить свои товары. В то время как на рисунке 5 показана аналогичная история с инвестициями, отношение к капиталу на рисунке 6 отличается от этой истории. Нам нужен способ лучше рассказать историю; Один из способов - взглянуть на статистику.

Стилизованные факты

Глядя на данные, мы можем вывести несколько закономерностей, иногда называемых стилизованные факты. Один из них - настойчивость. Например, если мы возьмем любую точку в ряду выше тренда (ось x на рисунке 3), вероятность того, что следующий период все еще будет выше тренда, очень высока. Однако эта настойчивость со временем изнашивается. То есть экономическая активность в краткосрочной перспективе вполне предсказуема, но из-за нерегулярного долгосрочного характера колебаний прогнозирование в долгосрочной перспективе намного сложнее, если не невозможно.

Еще одна закономерность - циклическая изменчивость. В столбце A Таблицы 1 приведен его показатель. Стандартное отклонение. Величина колебаний объема производства и количества отработанных часов практически равны. Потребление и производительность также намного более плавны, чем объем производства, в то время как инвестиции колеблются гораздо сильнее, чем объем производства. Основной капитал - наименее изменчивый из показателей.

Еще одна закономерность - это одновременное движение выпуска и других макроэкономических переменных. Рисунки 4-6 иллюстрируют такую взаимосвязь. Мы можем измерить это более подробно, используя корреляции как указано в столбце B таблицы 1. Проциклические переменные имеют положительную корреляцию, поскольку они обычно увеличиваются во время подъемов и уменьшаются во время спадов. Наоборот, а антициклический переменная ассоциируется с отрицательными корреляциями. Ацикличность, корреляции, близкие к нулю, не подразумевают систематической связи с бизнес-циклом. Мы находим, что производительность слегка проциклична. Это означает, что рабочие и капитал более производительны, когда экономика переживает бум. Они не так продуктивны, когда экономика переживает спад. Аналогичные объяснения следуют для потребления и инвестиций, которые являются строго процикличными. Труд также является процикличным, в то время как основной капитал выглядит ацикличным.

Наблюдая эти сходства, но, казалось бы, недетерминированные колебания тренда, возникает вопрос, почему это происходит. Поскольку люди предпочитают экономический бум рецессии, отсюда следует, что, если все люди в экономике принимают оптимальные решения, эти колебания вызваны чем-то вне процесса принятия решений. Итак, ключевой вопрос действительно таков: какой главный фактор влияет и впоследствии изменяет решения всех факторов в экономике?

Экономисты выдвинули множество идей, чтобы ответить на поставленный вопрос. Тот, который в настоящее время доминирует в академической литературе по теории реального делового цикла.[нужна цитата ] был представлен Финн Э. Кидланд и Эдвард С. Прескотт в своей работе 1982 года Время строить и агрегировать колебания. Они рассматривали этот фактор как технологические шоки, то есть случайные колебания уровня производительности, которые сдвигали тенденцию постоянного роста вверх или вниз. Примеры таких потрясений включают инновации, плохую погоду, рост цен на импортируемую нефть, ужесточение экологических норм и правил техники безопасности и т. Д. Общая суть состоит в том, что происходит что-то, что напрямую меняет эффективность капитала и / или рабочей силы. Это, в свою очередь, влияет на решения рабочих и фирм, которые, в свою очередь, меняют то, что они покупают и производят, и, таким образом, в конечном итоге влияют на объем производства. Модели RBC предсказывают временные последовательности распределения на потребление, инвестиции и т. Д. С учетом этих шоков.

Но как именно эти шоки производительности вызывают взлеты и падения экономической активности? Рассмотрим положительный, но временный шок для производительности. Это на мгновение увеличивает эффективность рабочих и капитала, позволяя данному уровню капитала и рабочей силы производить больше продукции.

Люди сталкиваются с двумя типами компромиссов. Одно из них - решение о потреблении и инвестировании. Поскольку производительность выше, у людей появляется больше продукции для потребления. Человек может принять решение потреблять все это сегодня. Но если он ценит будущее потребление, весь этот дополнительный объем производства может не стоить полностью сегодня. Вместо этого он может потреблять часть, а остальное инвестировать в капитал, чтобы увеличить производство в последующие периоды и, таким образом, увеличить потребление в будущем. Это объясняет, почему инвестиционные расходы более изменчивы, чем потребление. В гипотеза жизненного цикла утверждает, что домохозяйства основывают свои решения о потреблении на ожидаемом пожизненном доходе и поэтому предпочитают «сглаживать» потребление с течением времени. Таким образом, они будут сберегать (и инвестировать) в периоды высоких доходов и откладывать их потребление в периоды низких доходов.

Другое решение - это компромисс между работой и отдыхом. Более высокая производительность поощряет замену текущей работы будущей, поскольку рабочие будут зарабатывать больше в час сегодня, чем завтра. Сегодня больше рабочей силы и меньше досуга приводит к увеличению производства. большее потребление и инвестиции сегодня. С другой стороны, существует противоположный эффект: поскольку работники зарабатывают больше, они могут не захотеть работать так много сегодня и в будущем. Однако с учетом проциклический характер труда, кажется, что выше эффект замещения доминирует над этим эффект дохода.

В целом, базовая модель RBC предсказывает, что в условиях временного шока объем производства, потребления, инвестиций и рабочей силы поднимется выше своих долгосрочных тенденций и, следовательно, преобразуется в положительное отклонение. Кроме того, поскольку больший объем инвестиций означает, что в будущем будет доступен больший капитал, краткосрочный шок может оказать влияние в будущем. То есть поведение выше тенденции может сохраняться в течение некоторого времени даже после исчезновения шока. Это накопление капитала часто называют внутренним «механизмом распространения», поскольку оно может усилить устойчивость шоков к выпуску.

Череда таких потрясений в производительности, скорее всего, приведет к буму. Точно так же рецессия следует за серией серьезных потрясений в экономике. Если бы не было шоков, экономика просто продолжала бы следовать тенденции роста без каких-либо экономических циклов.

Чтобы количественно соответствовать стилизованным фактам в таблице 1, Кидланд и Прескотт введены методы калибровки. Используя эту методологию, модель точно имитирует многие свойства бизнес-цикла. Однако современные модели РБК не полностью объяснили все поведение и неоклассические экономисты все еще ищут лучшие варианты.

Основное предположение теории RBC заключается в том, что отдельные лица и фирмы всегда реагируют оптимально. Отсюда следует, что бизнес-циклы, представленные в экономике, предпочтительнее, чем отсутствие бизнес-циклов вообще. Это не означает, что людям нравится пребывать в рецессии. Спадам предшествует нежелательный шок производительности, который сдерживает ситуацию. Но с учетом этих новых ограничений люди по-прежнему будут добиваться наилучших возможных результатов, а рынки будут эффективно реагировать. Поэтому, когда наступает спад, люди выбирают этот спад, потому что в данной ситуации это лучшее решение. Это предполагает laissez-faire (невмешательство) - лучшая политика правительства в отношении экономики, но, учитывая абстрактный характер модели, это обсуждалось.

Предшественник теории RBC был разработан монетарные экономисты Милтон Фридман и Роберт Лукас в начале 1970-х гг. Они предполагали, что фактором, влияющим на решения людей, является неправильное восприятие заработной платы: подъемы и спады происходили, когда работники воспринимали заработную плату выше или ниже, чем они были на самом деле. Это означало, что они работали и потребляли больше или меньше, чем в противном случае. В мире совершенной информации не было бы ни бума, ни спада.

Калибровка

В отличие от оценки, которая обычно используется для построения экономических моделей, калибровка возвращается на чертежную доску только для изменения модели перед лицом неопровержимых свидетельств того, что модель является правильной; это перекладывает бремя доказательства с создателя модели. Фактически, проще говоря, это процесс изменения модели для соответствия данным. Поскольку модели RBC объясняют данные постфактум, очень трудно фальсифицировать любая модель, которая может быть предложена для объяснения данных. Модели эритроцитов очень специфичны для образцов, поэтому некоторые[ВОЗ? ] полагать, что у них мало или совсем нет предсказательной силы.

Структурные переменные

Решающее значение для моделей RBC, «правдоподобные значения» для структурных переменных, таких как ставка дисконтирования и норма амортизации капитала, используются при создании моделируемых переменных путей. Обычно их оценивают на основе эконометрических исследований с доверительным интервалом 95%.[нужна цитата ] Если использовать полный диапазон возможных значений для этих переменных, коэффициенты корреляции между фактическими и смоделированными путями экономических переменных могут сильно измениться, что заставит некоторых задаться вопросом, насколько успешной на самом деле является модель, которая достигает только коэффициента 80%.[нужна цитата ]

Критика

Теория реального делового цикла основана на трех допущениях, которые, по мнению экономистов, таких как Грег Мэнкью и Ларри Саммерс нереально:[1]

1. Модель основана на крупных и внезапных изменениях в доступных производственных технологиях.

- Саммерс отметил, что Прескотт не может предложить какой-либо конкретный технологический шок для фактического спада, кроме шока цен на нефть в 1970-х годах.[2] Более того, нет никаких микроэкономических доказательств того, что большие реальные потрясения должны стимулировать эти модели. Реальные модели бизнес-цикла, как правило, не подвергаются тестированию на фоне конкурирующих альтернатив.[3] которые легко поддерживать. (Саммерс 1986 )

2. Безработица отражает изменение количества людей, желающих работать.

- Пол Кругман утверждал, что это предположение будет означать, что 25% безработицы на пике Великая депрессия (1933) стал результатом массового решения уйти в длительный отпуск.[4]

3. Денежно-кредитная политика не имеет отношения к экономическим колебаниям.

- В настоящее время широко распространено мнение о том, что заработная плата и цены не корректируются так быстро, как это необходимо для восстановления равновесия. Поэтому большинство экономистов, даже среди сторонников нового классицизма, не принимают тезис о неэффективности политики.[4]

Еще одна серьезная критика заключается в том, что модели реальных бизнес-циклов не могут учесть динамику, демонстрируемую США. валовой национальный продукт.[5] Как сказал Ларри Саммерс: «(Я считаю, что) модели реальных бизнес-циклов того типа, который навязывает нам [Эд] Прескотт, не имеют ничего общего с феноменом бизнес-цикла, наблюдаемым в Соединенных Штатах или других капиталистических странах». - (Саммерс 1986 )

Смотрите также

Рекомендации

- ^ Ченчини, Альваро (2005). Макроэкономические основы макроэкономики. Рутледж. п.40. ISBN 978-0-415-31265-3.

- ^ Саммерс, Лоуренс Х. (Осень 1986 г.). "Некоторые скептические замечания по теории реального делового цикла" (PDF). Ежеквартальный обзор Федерального резервного банка Миннеаполиса. 10 (4): 23–27.

- ^ Джордж В. Стадлер, Реальные бизнес-циклы, Journal of Economics Literatute, Vol. XXXII, декабрь 1994 г., стр. 1750–1783, см. Стр. 1772 г.

- ^ а б Кевин Гувер (2008). «Новая классическая макроэкономика», econlib.org

- ^ Джордж В. Стадлер, Реальные бизнес-циклы, Journal of Economics Literatute, Vol. XXXII, декабрь 1994 г., стр. 1750–1783, см. Стр. 1769

дальнейшее чтение

- Кули, Томас Ф. (1995). Границы исследования делового цикла. Принстон: Издательство Принстонского университета. ISBN 978-0-691-04323-4.

- Гомеш, Жоао; Гринвуд, Джереми; Ребело, Серджио (2001). «Равновесная безработица». Журнал денежно-кредитной экономики. 48 (1): 109–152. Дои:10.1016 / S0304-3932 (01) 00071-X.

- Хансен, Гэри Д. (1985). «Неделимый труд и деловой цикл». Журнал денежно-кредитной экономики. 16 (3): 309–327. CiteSeerX 10.1.1.335.3000. Дои:10.1016 / 0304-3932 (85) 90039-Х.

- Хейдра, Бен Дж. (2009). «Реальные деловые циклы». Основы современной макроэкономики (2-е изд.). Оксфорд: Издательство Оксфордского университета. С. 495–552. ISBN 978-0-19-921069-5.

- Kydland, Finn E .; Прескотт, Эдвард С. (1982). «Время строить и агрегировать колебания». Econometrica. 50 (6): 1345–1370. Дои:10.2307/1913386. JSTOR 1913386.

- Лонг, Джон Б. Младший; Плоссер, Чарльз (1983). «Реальные деловые циклы». Журнал политической экономии. 91 (1): 39–69. Дои:10.1086/261128.

- Лукас, Роберт Э., младший (1977). «Понимание бизнес-циклов». Серия конференций Карнеги-Рочестера по государственной политике. 5: 7–29. Дои:10.1016/0167-2231(77)90002-1.

- Плоссер, Чарльз I. (1989). «Понимание реальных бизнес-циклов». Журнал экономических перспектив. 3 (3): 51–77. Дои:10.1257 / jep.3.3.51. JSTOR 1942760.

- Ромер, Дэвид (2011). "Теория реального делового цикла". Продвинутая макроэкономика (Четвертое изд.). Нью-Йорк: Макгроу-Хилл. С. 189–237. ISBN 978-0-07-351137-5.