Своп кредитного дефолта - Credit default swap

А своп кредитного дефолта (CDS) это финансовый своп соглашение о том, что продавец CDS выплатит покупателю компенсацию в случае возникновения задолженности дефолт (должником) или другим кредитное событие.[1] То есть продавец CDS страхует покупателя от дефолта по некоторым ссылочным активам. Покупатель CDS производит серию платежей («комиссия» CDS или «спред») продавцу и, взамен, может рассчитывать на получение выплаты в случае дефолта актива.

В случае неисполнения обязательств покупатель CDS получает компенсацию (обычно Номинальная стоимость ссуды), а продавец CDS получает в собственность невыплаченную ссуду или ее рыночную стоимость наличными. Однако любой может приобрести CDS, даже покупатели, которые не владеют кредитным инструментом и не имеют прямого страховой интерес в ссуду (они называются «голыми» CDS). Если невыполненных контрактов CDS больше, чем облигации существует протокол для проведения кредитный аукцион. Полученный платеж часто существенно меньше номинальной стоимости кредита.[2]

Свопы кредитного дефолта в их нынешней форме существуют с начала 1990-х годов, и их использование увеличилось в начале 2000-х годов. К концу 2007 года непогашенная сумма CDS составляла 62,2 триллиона долларов.[3] упадет до 26,3 трлн долларов к середине 2010 г.[4] и, как сообщается, 25,5 $[5] трлн в начале 2012 года. CDS не торгуются на бирже, и нет обязательной отчетности о сделках перед государственным органом.[6] Вовремя Финансовый кризис 2007–2010 гг. Отсутствие прозрачности на этом большом рынке стало проблемой для регулирующих органов, поскольку это могло создать системный риск.[7][8][9] В марте 2010 г. Депозитарная трастовая и клиринговая корпорация (видеть Источники рыночных данных ) объявил, что предоставит регулирующим органам более широкий доступ к своей базе данных по кредитным дефолтным свопам.[10]

Данные CDS могут использоваться финансовые специалисты,[11] регуляторы и СМИ, чтобы следить за тем, как рынок риск кредита любого объекта, на котором имеется CDS, который можно сравнить с предоставленным Кредитно-рейтинговые агентства. Суды США могут вскоре последовать этому примеру.

Большинство CDS документируются с использованием стандартных форм, составленных Международная ассоциация свопов и деривативов (ISDA), хотя вариантов много.[7] В дополнение к базовым свопам на одно имя есть корзина свопы по умолчанию (BDS), индексные CDS, финансируемые CDS (также называемые кредитные векселя ), а также свопы кредитного дефолта только по ссуде (LCDS). В дополнение к корпорациям и правительствам референсная организация может включать спецмашина выдача ценные бумаги, обеспеченные активами.[11][12]

Некоторые заявляют, что деривативы, такие как CDS, потенциально опасны тем, что сочетают приоритет при банкротстве с отсутствием прозрачности. CDS может быть необеспеченным (без залога) и иметь более высокий риск дефолта.

Описание

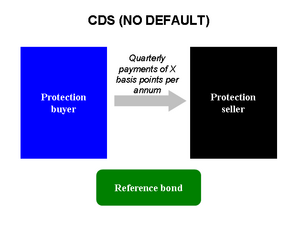

CDS связан с «эталонной организацией» или «эталонным должником», обычно с корпорацией или государством. Референтная организация не является стороной контракта. Покупатель регулярно выплачивает продавцу премиальные выплаты, при этом суммы премий представляют собой «спред», взимаемый продавцом в базисных пунктах для страхования от кредитного события. Если ссылочная организация не выполняет свои обязательства по умолчанию, продавец защиты платит покупателю Номинальная стоимость Облигации в обмен на физическую доставку облигации, хотя расчет также может производиться наличными или с аукциона.[7][13]

Неисполнение обязательств часто называют «кредитным событием» и включают в себя такие события, как неплатеж, реструктуризация и банкротство, или даже падение кредита заемщика. кредитный рейтинг.[7] Контракты CDS на суверенные обязательства также обычно включают аннулирование кредитных событий, мораторий и ускорение.[6] Большинство CDS находятся в диапазоне от 10 до 20 миллионов долларов.[14] со сроком погашения от одного до 10 лет. Наиболее типичный срок погашения - пять лет.[11][12]

Инвестор или спекулянт могут «купить защиту», чтобы хеджировать риск дефолта по облигации или другому долговому инструменту, независимо от того, имеет ли такой инвестор или спекулянт долю в такой облигации или долговом инструменте или несет какой-либо риск убытков. В этом смысле CDS похож на кредитное страхование, хотя CDS не подпадают под действие правил, регулирующих традиционное страхование. Кроме того, инвесторы могут покупать и продавать защиту, не владея долгом референтного лица. Эти «чистые свопы кредитного дефолта» позволяют трейдерам спекулировать на кредитоспособности справочных организаций. CDS могут использоваться для создания синтетических длинных и коротких позиций в ссылочном объекте.[8] Голые CDS составляют большую часть рынка CDS.[15][16] Кроме того, CDS также могут использоваться в структуре капитала. арбитраж.

«Своп кредитного дефолта» (CDS) - это кредитный производный инструмент контракт между двумя контрагенты. Покупатель производит периодические платежи продавцу, а взамен получает выплату, если базовый финансовый инструмент значения по умолчанию или испытывает подобное кредитное событие.[7][13][17] CDS может относиться к определенной ссуде или облигационному обязательству «справочной организации», обычно корпорации или правительства.[14]

В качестве примера представьте, что инвестор покупает CDS у AAA-Bank, где эталонной организацией является Risky Corp. Инвестор - покупатель защиты - будет регулярно платить AAA-Bank - продавцу защиты. Если Risky Corp не выполняет своих обязательств по своему долгу, инвестор получает единовременный платеж от AAA-Bank, и контракт CDS расторгается.

Если инвестор действительно владеет долгом Risky Corp (т. Е. Ему должна деньги Risky Corp), CDS может действовать как живая изгородь. Но инвесторы также могут покупать контракты CDS, относящиеся к долгу Risky Corp, без фактического владения каким-либо долгом Risky Corp. Это может быть сделано в спекулятивных целях, чтобы сделать ставку против платежеспособности Risky Corp в азартной игре, чтобы заработать деньги, или для хеджирования инвестиций в другие компании, чье состояние, как ожидается, будет таким же, как у Risky Corp (см. Использует ).

Если ссылочная сущность (например, Risky Corp) по умолчанию, один из двух видов урегулирование может случиться:

- инвестор поставляет актив в банк для оплаты Номинальная стоимость, который известен как физическое поселение;

- AAA-Bank выплачивает инвестору разницу между номинальной стоимостью и рыночной ценой указанного долгового обязательства (даже если Risky Corp не выполняет свои обязательства, обычно восстановление, т.е. не все деньги инвестора потеряны), что известно как наличный расчет.

«Спред» CDS - это годовая сумма, которую покупатель защиты должен уплатить продавцу защиты в течение срока действия контракта, выраженная в процентах от условная сумма. Например, если спред CDS Risky Corp равен 50 базисные точки, или 0,5% (1 базисный пункт = 0,01%), то инвестор, покупающий защиту на сумму 10 миллионов долларов у AAA-Bank, должен заплатить банку 50 000 долларов. Платежи обычно производятся ежеквартально, в задолженность. Эти платежи продолжаются до истечения срока действия контракта CDS или до дефолта Risky Corp.

При прочих равных, в любой момент времени, если срок погашения двух свопов кредитного дефолта одинаков, то CDS, связанный с компанией с выше CDS спред считается более вероятно к дефолту со стороны рынка, поскольку для защиты от этого взимается более высокая комиссия. Однако такие факторы, как ликвидность и предполагаемый убыток в случае дефолта, могут повлиять на сравнение. Управляющие денежными средствами считают, что ставки кредитного спрэда и кредитные рейтинги базовых или справочных обязательств являются лучшими индикаторами вероятности того, что продавцы CDS будут выполнять эти контракты.[7]

Отличия от страховки

Контракты CDS имеют очевидное сходство с контрактами страхования, потому что покупатель платит премию и, в свою очередь, получает денежную сумму в случае возникновения неблагоприятного события.

Однако есть и много отличий, самое важное из которых заключается в том, что договор страхования предусматривает возмещение убытков. действительно пострадал держателем полиса на актив, в котором он держит страховой интерес. В отличие от этого CDS обеспечивает равные выплаты для всех держателей, рассчитываемые с использованием согласованного рыночного метода. Держателю не обязательно владеть базовым безопасность и даже не должен терпеть убытки от события по умолчанию.[18][19][20][21] Таким образом, CDS можно использовать для спекуляции с долговыми объектами.

К другим отличиям относятся:

- В принципе продавец может не быть регулируемым лицом (хотя на практике большинство из них являются банками);

- Продавец не обязан поддерживать резервы для покрытия проданной защиты (это было основной причиной финансового бедствия AIG в 2008 году; у нее не было достаточных резервов для покрытия ожидаемых выплат, вызванных крахом пузыря на рынке жилья);

- Страхование требует от покупателя раскрытия всех известных рисков, в то время как CDS этого не делают (продавец CDS может во многих случаях по-прежнему определять потенциальный риск, поскольку «застрахованный» долговый инструмент является рыночным товаром, доступным для проверки, но в случае некоторых инструментов подобно CDO составленные из «кусочков» долговых пакетов, может быть сложно сказать, что именно страхуется);

- Страховщики управляют риском в первую очередь, устанавливая резервы убытков на основе Закон больших чисел и актуарный анализ. Дилеры по CDS управляют риском главным образом посредством хеджирования с помощью других сделок CDS и на базовых рынках облигаций;

- Контракты CDS обычно регулируются цена на рынок бухгалтерский учет, введение Справка о доходах и баланс непостоянство пока договоров страхования нет;

- Учет хеджирования может быть недоступен в США Общепринятые принципы бухучета (GAAP), если требования FAS 133 которые встретились. На практике это случается редко.

- для расторжения договора страхования покупатель обычно может прекратить уплату страховых взносов, в то время как для CDS договор необходимо расторгнуть.

Риск

При заключении CDS и покупатель, и продавец кредитной защиты берут на себя риск контрагента:[7][12][22]

- Покупатель принимает на себя риск невыполнения обязательств продавцом. Если AAA-Bank и Risky Corp. объявят дефолт одновременно ("двойной дефолт "), покупатель теряет защиту от дефолта со стороны эталонной организации. Если AAA-Bank не выполняет свои обязательства, а Risky Corp. - нет, покупателю, возможно, придется заменить дефолтный CDS по более высокой цене.

- Продавец принимает на себя риск того, что покупатель может не выполнить договор, что лишит продавца ожидаемого потока доходов. Что еще более важно, продавец обычно ограничивает свой риск, покупая компенсацию защиты у другой стороны, то есть хеджирует свои риски. Если первоначальный покупатель отказывается от сделки, продавец выравнивает свою позицию, либо закрывая сделку хеджирования, либо продавая новый CDS третьей стороне. В зависимости от рыночных условий, это может быть по более низкой цене, чем первоначальный CDS, и, следовательно, может повлечь за собой убытки для продавца.

В будущем, если регуляторные реформы потребуют, чтобы CDS торговались и производились через центральную биржу /расчетная палата, таких как ICE TCC, больше не будет «риска контрагента», поскольку риск контрагента будет удерживаться центральной биржей / клиринговой палатой.

Как и в случае других форм внебиржевых производных, CDS может включать риск ликвидности. Если одна или обе стороны контракта CDS должны предоставить обеспечение (что является обычным явлением), могут возникнуть требования о внесении маржи, требующие внесения дополнительных залог. Необходимое обеспечение согласовывается сторонами при первом выпуске CDS. Этот поле сумма может изменяться в течение срока действия контракта CDS, если рыночная цена контракта CDS изменяется, или кредитный рейтинг одной из сторон меняется. Многие контракты CDS даже требуют уплаты авансового платежа (состоящего из «возврата к номиналу» и «начального купона»).[23]

Другой вид риска для продавца свопов кредитного дефолта - риск скачка или скачка до дефолта.[7] Продавец CDS может собирать ежемесячные премии, не ожидая, что референсная организация может объявить дефолт. В случае дефолта продавцы защиты вынуждены платить миллионы, если не миллиарды долларов, покупателям защиты.[24] Этот риск отсутствует в других внебиржевых производных финансовых инструментах.[7][24]

Источники рыночных данных

Данные о рынке кредитных дефолтных свопов можно получить из трех основных источников. Данные на годовой и полугодовой основе доступны от Международной ассоциации свопов и деривативов (ISDA) с 2001 года.[25] и от Банка международных расчетов (БМР) с 2004 года.[26] Депозитарная трастовая и клиринговая корпорация (DTCC) через свой глобальный репозиторий Trade Information Warehouse (TIW) предоставляет еженедельные данные, но общедоступная информация насчитывает только один год.[27] Цифры, предоставленные каждым источником, не всегда совпадают, потому что каждый поставщик использует разные методы выборки.[7] Ежедневные, внутридневные данные и данные в реальном времени доступны от S&P Capital IQ после приобретения ими компании Credit Market Analysis в 2012 году.[28]

Согласно DTCC, Trade Information Warehouse поддерживает единственную «глобальную электронную базу данных практически по всем контрактам CDS, заключенным на рынке».[29]

Управление валютного контролера ежеквартально публикует данные по кредитным деривативам о застрахованных коммерческих банках и трастовых компаниях США.[30]

Использует

Инвесторы могут использовать свопы кредитного дефолта для спекуляция, хеджирование и арбитраж.

Домыслы

Свопы кредитного дефолта позволяют инвесторам спекулировать на изменениях спредов CDS отдельных имен или рыночных индексов, таких как североамериканский индекс CDX или европейский индекс iTraxx. Инвестор может полагать, что спреды CDS предприятия слишком высоки или слишком низки по сравнению с доходностью облигаций предприятия, и пытаться извлечь выгоду из этого представления, заключив сделку, известную как базовая торговля, который сочетает в себе CDS с денежной облигацией и своп процентных ставок.

Наконец, инвестор может спекулировать на кредитном качестве организации, поскольку обычно спреды CDS увеличиваются при снижении кредитоспособности и уменьшаются при повышении кредитоспособности. Поэтому инвестор может купить защиту CDS на компанию, чтобы предположить, что она вот-вот объявит дефолт. В качестве альтернативы инвестор может продать защиту, если считает, что кредитоспособность компании может улучшиться. Инвестор, продающий CDS, рассматривается как "длинный "по CDS и кредиту, как если бы облигация принадлежала инвестору.[8][12] Напротив, инвестор, купивший защиту, "короткая "на CDS и базовый кредит.[8][12]

Свопы на кредитный дефолт открыли важные новые возможности для спекулянтов. Инвесторы могут открыть длинную позицию по облигации без каких-либо авансовых затрат на покупку облигации; все, что нужно сделать инвестору, - это пообещать заплатить событие неисполнения обязательств.[31] Продажа облигаций сталкивалась с трудными практическими проблемами, так что это часто было невозможно; CDS сделали шорт-кредит возможным и популярным.[12][31] Поскольку спекулянт в любом случае не владеет облигацией, его позиция считается синтетической длинной или короткой позицией.[8]

Например, хедж-фонд считает, что Risky Corp скоро объявит дефолт по своему долгу. Таким образом, он покупает защиту CDS на сумму 10 миллионов долларов на два года у AAA-Bank с Risky Corp в качестве эталонной компании со спредом в 500 базисных пунктов (= 5%) в год.

- Если Risky Corp действительно объявит дефолт по прошествии, скажем, одного года, то хедж-фонд заплатит 500 000 долларов AAA-Bank, но затем получит 10 миллионов долларов (при условии нулевой ставки возмещения и того, что AAA-Bank имеет ликвидность для покрытия убытков). , тем самым получая прибыль. AAA-Bank и его инвесторы понесут убыток в размере 9,5 млн долларов за вычетом возмещения, если банк каким-либо образом не компенсирует позицию до дефолта.

- Однако, если Risky Corp не объявит дефолт, контракт CDS будет действовать в течение двух лет, и хедж-фонд выплатит 1 миллион долларов без каких-либо выплат, что приведет к убыткам. AAA-Bank, продав защиты, заработал 1 миллион долларов без каких-либо предварительных вложений.

Обратите внимание, что в приведенном выше сценарии есть третья возможность; хедж-фонд может принять решение о ликвидации своей позиции по прошествии определенного периода времени, пытаясь реализовать свои прибыли или убытки. Например:

- Спустя 1 год рынок теперь рассматривает Risky Corp. более вероятно по умолчанию, поэтому его спред CDS расширился от 500 до 1500 базисных пунктов. Хедж-фонд может выбрать продавать Защита AAA-Bank на 10 миллионов долларов на 1 год по более высокой ставке. Следовательно, в течение двух лет хедж-фонд платит банку 2 * 5% * 10 миллионов долларов = 1 миллион долларов, но получает 1 * 15% * 10 миллионов долларов = 1,5 миллиона долларов, что дает общую прибыль в размере 500 000 долларов.

- По другому сценарию, через год рынок теперь считает рискованным менее вероятно по умолчанию, поэтому его спред CDS затянутый от 500 до 250 базисных пунктов. Опять же, хедж-фонд может решить продавать Защита AAA-Bank на 10 миллионов долларов на 1 год при этом более низком спреде. Следовательно, в течение двух лет хедж-фонд платит банку 2 * 5% * 10 миллионов долларов = 1 миллион долларов, но получает 1 * 2,5% * 10 миллионов долларов = 250 000 долларов, что дает общий убыток в 750 000 долларов. Этот убыток меньше, чем убыток в 1 миллион долларов, который произошел бы, если бы вторая транзакция не была заключена.

Подобные сделки даже не должны заключаться в долгосрочной перспективе. Если бы спрэд CDS Risky Corp расширился всего на пару базисных пунктов в течение одного дня, хедж-фонд мог бы немедленно заключить компенсационный контракт и получить небольшую прибыль в течение срока действия двух контрактов CDS.

Свопы кредитного дефолта также используются для структурирования синтетических обеспеченные долговые обязательства (CDO). Вместо того, чтобы владеть облигациями или займами, синтетический CDO получает кредитный риск по портфелю активов с фиксированным доходом без владения этими активами посредством использования CDS.[9] CDO рассматриваются как сложные и непрозрачные финансовые инструменты. Примером синтетического CDO является Abacus 2007-AC1, который является предметом гражданского иска о мошенничестве, поданного SEC против Голдман Сакс в апреле 2010 г.[32] Abacus - это синтетический CDO, состоящий из свопов на дефолт по кредиту, относящихся к различным ценные бумаги с ипотечным покрытием.

Свопы без покрытия кредитного дефолта

Части этой статьи (касающиеся законности голых CDS в Европе) должны быть обновлено. (Ноябрь 2012 г.) |

В приведенных выше примерах хедж-фонд не владел каким-либо долгом Risky Corp. CDS, в котором покупатель не владеет базовым долгом, называется своп без покрытия кредитного дефолта, по оценкам, до 80% рынка свопов на дефолт.[15][16][когда? ] В настоящее время в Соединенных Штатах и Европе ведутся дебаты о том, следует ли запретить спекулятивное использование свопов на кредитный дефолт. Законодательство рассматривается Конгрессом в рамках финансовой реформы.[16]

Критики утверждают, что голые CDS должны быть запрещены, сравнивая их с покупкой страховки от пожара в доме вашего соседа, что создает огромный стимул для поджогов. По аналогии с концепцией страховой интерес критики говорят, что у вас не должно быть возможности покупать CDS - страховку от дефолта - если вы не владеете облигацией.[33][34][35] Короткие продажи также рассматриваются как азартные игры, а рынок CDS - как казино.[16][36]Еще одна проблема - размер рынка CDS. Поскольку чистые свопы по кредитному дефолту являются синтетическими, нет ограничений на то, сколько их можно продать. Общая сумма CDS намного превышает все «реальные» корпоративные облигации и непогашенные ссуды.[6][34] В результате риск дефолта увеличивается, что вызывает опасения по поводу системного риска.[34]

Финансист Джордж Сорос призвали к полному запрету свопов на открытый кредитный дефолт, рассматривая их как «токсичные» и позволяя спекулянтам делать ставки против компаний или стран и «налетать на них».[37] Его опасения разделяли несколько европейских политиков, которые во время Финансовый кризис в Греции, обвинила голых покупателей CDS в усугублении кризиса.[38][39]

Несмотря на эти опасения, бывший министр финансов США Гайтнер[16][38] и Комиссия по торговле товарными фьючерсами Председатель Генслер[40] не поддерживают прямой запрет на свопы по чистому кредитному дефолту. Они предпочитают большую прозрачность и более высокие требования к капитализации.[16][24] Эти официальные лица считают, что голые CDS имеют место на рынке.

Сторонники чистых свопов на дефолт по кредиту говорят, что короткие продажи в различных формах, будь то свопы на дефолт по кредиту, опционы или фьючерсы, имеют положительный эффект повышения ликвидности на рынке.[33] Это приносит пользу хеджированию. Без спекулянтов, покупающих и продающих голые CDS, банки, желающие хеджировать, могут не найти готового продавца защиты.[16][33] Спекулянты также создают более конкурентный рынок, удерживая низкие цены для хеджеров. Устойчивый рынок свопов на дефолт может также служить для регулирующих органов и инвесторов барометром кредитного здоровья компании или страны.[33][41]

Несмотря на утверждения[нужна цитата ] что спекулянты усугубляют греческий кризис, регулятор рынка Германии BaFin не нашел доказательств, подтверждающих это утверждение.[39] Некоторые предлагают[нужна цитата ] что без кредитных дефолтных свопов затраты Греции по займам будут выше.[39] По состоянию на ноябрь 2011 года облигации Греции имеют доходность 28%.[42]

В законопроекте Конгресса США предлагалось предоставить государственному органу право ограничивать использование CDS, кроме целей хеджирования, но закон не стал законом.[43]

Хеджирование

Свопы кредитного дефолта часто используются для управления риском дефолта, который возникает из-за удержания долга. Банк, например, может хеджировать свой риск того, что заемщик может не выплатить ссуду, заключив договор CDS в качестве покупателя защиты. Если по кредиту наступает дефолт, поступления от контракта CDS компенсируют убытки по основному долгу.[14]

Есть и другие способы устранения или снижения риска неисполнения обязательств. Банк может продать (то есть уступить) ссуду или привлечь другие банки в качестве участники. Однако эти варианты могут не соответствовать потребностям банка. Часто требуется согласие корпоративного заемщика. Банк может не захотеть тратить время и деньги на поиск участников ссуды.[9]

Если и заемщик, и кредитор хорошо известны, и рынок (или, что еще хуже, средства массовой информации) узнает, что банк продает ссуду, тогда продажа может рассматриваться как сигнал отсутствия доверия к заемщику, что может серьезно испортить отношения между банкиром и клиентом. Кроме того, банк может просто не захотеть продавать или делиться потенциальной прибылью от кредита. Покупая своп кредитного дефолта, банк может снизить риск дефолта, сохранив при этом ссуду в своем портфеле.[9] Обратной стороной этого хеджирования является то, что без риска дефолта у банка может не быть мотивации для активного мониторинга ссуды, а контрагент не имеет отношения к заемщику.[9]

Другой вид хеджирования - это защита от риска концентрации. Группа управления рисками банка может сообщить, что банк чрезмерно сконцентрирован на конкретном заемщике или отрасли. Банк может частично снизить этот риск, купив CDS. Поскольку заемщик - референтная организация - не является стороной свопа кредитного дефолта, заключение CDS позволяет банку достичь своих целей диверсификации, не влияя на его ссудный портфель или отношения с клиентами.[7] Точно так же банк, продающий CDS, может диверсифицировать свой портфель, получив доступ к отрасли, в которой у банка-продавца нет клиентской базы.[12][14][44]

Защита от покупок банка также может использовать CDS для высвобождения нормативного капитала. Избавившись от определенного кредитного риска, банк не обязан держать такой большой капитал в резерве на случай дефолта (обычно 8% от общей суммы кредита в рамках Базель I ). Это высвобождает ресурсы, которые банк может использовать для предоставления других кредитов тому же ключевому клиенту или другим заемщикам.[7][45]

Риск хеджирования не ограничивается банками как кредиторами. Держатели корпоративных облигаций, такие как банки, пенсионные фонды или страховые компании, могут покупать CDS в качестве хеджирования по аналогичным причинам. Пример пенсионного фонда: пенсионный фонд владеет пятилетними облигациями, выпущенными Risky Corp, номинальной стоимостью 10 миллионов долларов. Чтобы управлять риском потери денег в случае дефолта Risky Corp по своему долгу, пенсионный фонд покупает CDS у Производного банка в условная сумма 10 миллионов долларов. CDS торгуется на уровне 200 базисные точки (200 базисных пунктов = 2,00 процента). В обмен на такую кредитную защиту пенсионный фонд выплачивает 2% от 10 миллионов долларов (200 000 долларов США) в год ежеквартальными платежами в размере 50 000 долларов в Производный банк.

- Если Risky Corporation не выполнит дефолт по выплатам по облигациям, пенсионный фонд будет производить ежеквартальные выплаты производному банку в течение 5 лет и через пять лет получит свои 10 миллионов долларов обратно от Risky Corp. Хотя защитные выплаты на общую сумму 1 миллион долларов уменьшают доходность инвестиций для пенсионного фонда. риск убытков из-за дефолта Risky Corp по облигации исключен.

- Если Risky Corporation не выполнит дефолт по своему долгу через три года после заключения контракта CDS, пенсионный фонд перестанет выплачивать квартальную премию, а Derivative Bank обеспечит возмещение пенсионному фонду за его убыток в размере 10 миллионов долларов за вычетом возмещения (либо физическим, либо наличным расчетом. - см. Поселок ниже ). Пенсионный фонд по-прежнему теряет 600 000 долларов, которые он заплатил за три года, но без контракта CDS он потерял бы все 10 миллионов долларов за вычетом возмещения.

Помимо финансовых учреждений, крупные поставщики могут использовать своп кредитного дефолта по выпуску государственных облигаций или корзину аналогичных рисков в качестве показателя собственной подверженности кредитному риску по дебиторской задолженности.[16][33][45][46]

Хотя свопы кредитного дефолта подвергались резкой критике за их роль в недавнем финансовый кризис, большинство наблюдателей приходят к выводу, что использование свопов по дефолту кредита в качестве средства хеджирования имеет полезную цель.[33]

Арбитраж

Арбитраж структуры капитала является примером арбитраж стратегия, использующая транзакции CDS.[47] Этот метод основан на том факте, что цена акций компании и спред CDS должны иметь отрицательную корреляцию; то есть, если перспективы компании улучшаются, цена ее акций должна вырасти, а спред CDS должен сузиться, поскольку вероятность дефолта по своему долгу снижается. Однако, если его перспективы ухудшатся, то спрэд CDS должен расшириться, а цена его акций упасть.

Методы, основанные на этом, известны как структура капитала арбитраж, поскольку они используют неэффективность рынка между различными частями структуры капитала одной и той же компании; то есть несоответствие цены долга и капитала компании. Арбитражер пытается использовать распространять между CDS компании и ее капиталом в определенных ситуациях.

Например, если компания объявила плохие новости и цена ее акций упала на 25%, но спрэд CDS остался неизменным, то инвестор может ожидать, что спред CDS увеличится относительно цены акции. Следовательно, основная стратегия будет заключаться в том, чтобы открывать длинную позицию по спреду CDS (покупая защиту CDS), одновременно хеджируя себя, покупая базовые акции. Этот метод принесет пользу в случае расширения спрэда CDS относительно цены акций, но приведет к потере денег, если спред CDS компании сузится относительно ее капитала.

Интересная ситуация, в которой обратная корреляция между ценой акций компании и спредом CDS нарушается во время Выкуп с использованием кредитного плеча (LBO). Часто это приводит к расширению спреда CDS компании из-за дополнительного долга, который скоро будет занесен в бухгалтерские книги компании, а также увеличивать в цене акций, поскольку покупатели компании обычно платят премию.

Другая распространенная стратегия арбитража направлена на использование того факта, что скорректированный по свопам спред CDS должен торговаться в тесном контакте со спредом базовой денежной облигации, выпущенной референтной организацией. Несовпадение спредов может происходить по техническим причинам, таким как:

- Конкретные различия в расчетах

- Нехватка определенного базового инструмента

- Стоимость финансирования позиции

- Наличие покупателей не позволяет покупать экзотические деривативы.

Разница между спредами CDS и обмен активами спреды называется основа и теоретически должна быть близка к нулю. Базовые сделки пытаются использовать эту разницу для получения прибыли, однако хеджирование облигации с помощью CDS сопряжено с неснижаемыми рисками, которые следует учитывать при проведении базовых сделок.[48]

История

Зачатие

Формы свопов на дефолт по кредиту существовали по крайней мере с начала 1990-х гг.[49] с ранними торгами, проведенными Bankers Trust в 1991 г.[50] J.P. Morgan & Co. широко считается создателем современного свопа кредитного дефолта в 1994 году.[51][52][53] В этом случае J.P. Morgan предоставил кредитную линию на 4,8 млрд долларов США. Exxon, который столкнулся с угрозой 5 млрд долларов в штрафные убытки для Разлив нефти Exxon Valdez. Команда банкиров J.P. Morgan во главе с Блайт Мастерс затем продал кредитный риск из кредитной линии Европейский Банк Реконструкции и Развития чтобы сократить резервы, которые J.P. Morgan должен был удерживать на случай дефолта Exxon, улучшив таким образом свой собственный баланс.[54]

В 1997 году JPMorgan разработал собственный продукт под названием BISTRO (Broad Index Securitized Trust Offer), в котором использовались CDS для очистки баланса банка.[51][53] Преимущество BISTRO состояло в том, что он использовал секьюритизацию для разделения кредитного риска на мелкие части, которые более мелкие инвесторы сочли более удобоваримыми, поскольку у большинства инвесторов не было возможности ЕБРР сразу принять кредитный риск на 4,8 миллиарда долларов. BISTRO был первым примером того, что позже стало называться синтетическим обеспеченные долговые обязательства (CDO). В 1997 году было два бистро примерно по 10 миллиардов долларов каждое.[55]

Помня о концентрации риска дефолта как одной из причин S&L кризис, регулирующие органы изначально сочли привлекательной способность CDS снизить риск дефолта.[50] В 2000 г. свопы кредитного дефолта стали в значительной степени освобождены от регулирования как Комиссия по ценным бумагам и биржам США (SEC) и Комиссия по торговле товарными фьючерсами (CFTC). В Закон о модернизации товарных фьючерсов 2000 г., который также отвечал за Лазейка Enron,[6] специально указано, что CDS не являются ни фьючерсами, ни ценными бумагами и поэтому не входят в компетенцию SEC и CFTC.[50]

Рост рынка

Сначала банки были доминирующими игроками на рынке, поскольку CDS в основном использовались для хеджирования рисков, связанных с их кредитной деятельностью. Банки также увидели возможность высвободить нормативный капитал. К марту 1998 года мировой рынок CDS оценивался примерно в 300 миллиардов долларов, из которых только на JP Morgan приходилось около 50 миллиардов долларов.[50]

Высокая рыночная доля банков вскоре была ослаблена, поскольку все больше и больше управляющих активами и хедж-фондов увидели возможности торговли в свопах на дефолт по кредиту. К 2002 году на рынке доминировали инвесторы как спекулянты, а не банки как хеджеры.[7][12][45][49]Национальные банки США использовали свопы кредитного дефолта еще в 1996 году.[44] В том году Управление денежного контролера оценило размер рынка в десятки миллиардов долларов.[56] Шесть лет спустя, к концу 2002 года, непогашенная сумма составила более 2 триллионов долларов.[3]

Хотя спекулянты способствовали экспоненциальному росту, другие факторы также сыграли свою роль. Расширенный рынок не мог появиться до 1999 года, когда ISDA стандартизировало документацию по свопам на дефолт по кредиту.[57][58][59] Так же Азиатский финансовый кризис 1997 г. стимулировал рынок CDS на суверенный долг развивающихся стран.[59] Кроме того, в 2004 году торговля индексами началась в больших масштабах и быстро росла.[12]

Объем рынка кредитных дефолтных свопов ежегодно увеличивался более чем вдвое с 3,7 триллиона долларов в 2003 году.[3] К концу 2007 года номинальная стоимость рынка CDS составляла 62,2 триллиона долларов.[3] Но условная сумма упала в течение 2008 года в результате усилий дилеров по «сжатию» портфеля (заменяя компенсацию избыточных контрактов), и к концу 2008 года условная сумма упала на 38 процентов до 38,6 триллиона долларов.[60]

Бурный рост не обошелся без оперативной головной боли. 15 сентября 2005 года ФРС Нью-Йорка вызвало в свои офисы 14 банков. Ежедневно торговались CDS на миллиарды долларов, но их учет отставал более чем на две недели.[61] Это создало серьезные проблемы с управлением рисками, поскольку контрагенты находились в неопределенном правовом и финансовом положении.[12][62] Власти Великобритании выразили такую же озабоченность.[63]

Рынок по состоянию на 2008 г.

Поскольку дефолт является относительно редким случаем (исторически около 0,2% компаний с инвестиционным рейтингом дефолт в течение одного года),[64] в большинстве контрактов CDS единственными платежами являются выплаты премий от покупателя продавцу. Таким образом, хотя приведенные выше цифры по непогашенным номинальным активам очень велики, в отсутствие дефолта чистые денежные потоки составляют лишь небольшую часть от этой суммы: для спреда 100 б.п. = 1% годовые денежные потоки составляют только 1% от условная сумма.

Регулирующие вопросы по CDS

Рынок кредитных свопов на дефолт вызвал серьезную озабоченность регулирующих органов после ряда крупномасштабных инцидентов в 2008 году, начиная с крах Bear Stearns.[65]

В дни и недели, предшествовавшие краху Bear, спрэд CDS банка резко расширился, что указывает на всплеск покупателей, пользующихся защитой банка. Было высказано предположение, что это расширение было ответственно за восприятие Bear Stearns уязвимым и, следовательно, ограничивало его доступ к оптовому капиталу, что в конечном итоге привело к его принудительной продаже. JP Morgan в марте. Альтернативная точка зрения состоит в том, что этот всплеск покупателей защиты CDS был симптом а не причина краха Медведя; то есть инвесторы видели, что у Bear проблемы, и стремились застраховать любую открытую подверженность банку или спекулировать на его крахе.

В сентябре банкротство Lehman Brothers привела к выплате покупателям защиты CDS от неплатежеспособного банка на общую сумму около 400 миллиардов долларов.[нужна цитата ] Однако чистая сумма, перешедшая в другие руки, составила около 7,2 миллиарда долларов.[нужна цитата ][66] Это различие связано с процессом «неттинга». Участники рынка сотрудничали, чтобы продавцам CDS было разрешено вычитать из своих выплат поступающие им средства из их позиций хеджирования. Дилеры обычно стараются оставаться нейтральными к риску, чтобы их потери и прибыли после крупных событий компенсировали друг друга.

Также в сентябре American International Group (AIG ) требуется [67] федеральный заем в размере 85 миллиардов долларов, потому что он чрезмерно продавал защиту CDS без хеджирования от возможности снижения стоимости контрольных компаний, что подвергло страхового гиганта потенциальным убыткам, превышающим 100 миллиардов долларов. CDS на Lehman были урегулированы гладко, как и в большинстве случаев в отношении других 11 кредитных событий, произошедших в 2008 году, которые привели к выплатам.[65] И в то время как можно утверждать, что другие инциденты были бы столь же плохи или хуже, если менее эффективные инструменты, чем CDS были использованы для спекуляций и целей страхования, закрывающих месяцы 2008 года регуляторов пильных прилагают все усилия, чтобы уменьшить риск, связанный с CDS сделок.

В 2008 г. не было централизованного обмен или же расчетная палата для сделок CDS; они все были сделаны без рецепта (OTC). Это привело к недавним призывам к открытию рынка с точки зрения прозрачности и регулирования.[68]

В ноябре 2008 г. Депозитарная трастовая и клиринговая корпорация (DTCC), которая управляет складом подтверждений сделок CDS, на которые приходится около 90% всего рынка,[69] объявила, что еженедельно будет публиковать рыночные данные по ожидаемым сделкам CDS.[70] Доступ к данным можно получить на сайте DTCC здесь:[71]

К 2010 году Межконтинентальная биржа через свои дочерние компании, ICE Trust в Нью-Йорке, запущенную в 2008 году, и ICE Clear Europe Limited в Лондоне, Великобритания, запущенную в июле 2009 года, клиринговые организации по кредитным дефолтным свопам (CDS) провели клиринговые операции на сумму более 10 триллионов долларов. в свопах на дефолт по кредиту (CDS) (Terhune Bloomberg Business Week 2010-07-29).[72][примечания 1] Терхун из Bloomberg (2010) объяснил, как инвесторы, стремящиеся к высокой доходности, используют кредитные дефолтные свопы (CDS), чтобы делать ставки против финансовых инструментов, принадлежащих другим компаниям и странам. Клиринговые палаты Intercontinental гарантируют каждую транзакцию между покупателем и продавцом, обеспечивая столь необходимую подстраховку, снижая последствия дефолта за счет распределения риска. ICE собирает деньги за каждую сделку (Terhune Bloomberg Business Week 2010-07-29).[72] Старший научный сотрудник Brookings Роберт Литан, однако, предупредил, что «ценные данные о ценах не будут сообщаться полностью, что оставляет институциональным партнерам ICE огромное информационное преимущество перед другими трейдерами. Он называет ICE Trust« клубом дилеров деривативов », в котором члены зарабатывать деньги за счет нечленов (Терхуне со ссылкой на Литана в Bloomberg Business Week 2010-07-29).[72] (Клуб дилеров по производным финансовым инструментам Litan 2010) ". [73] Фактически, Литан признал, что «в последние месяцы был достигнут некоторый ограниченный прогресс в направлении централизованного клиринга CDS, и теперь клиринг контрактов CDS между дилерами осуществляется централизованно, главным образом через одну клиринговую палату (ICE Trust), в которой дилеры имеют значительный финансовый интерес (Litan 2010 : 6) ". [73] Однако, «пока ICE Trust обладает монополией в клиринге, следите за тем, чтобы дилеры ограничили расширение продуктов, клиринг которых осуществляется централизованно, и чтобы создать барьеры для электронной торговли, а более мелкие дилеры создают конкурентные рынки клиринговых продуктов (Litan 2010: 8) ". [73]

В 2009 году Комиссия по ценным бумагам и биржам США предоставила исключение для Межконтинентальный обмен чтобы начать гарантировать дефолтные свопы. Исключение SEC представляет собой последнее одобрение регулирующих органов, необходимое для базирующейся в Атланте Intercontinental.[74] Аналитик по деривативам из Morgan Stanley, одного из спонсоров дочерней компании IntercontinentalExchange, ICE Trust в Нью-Йорке, созданной в 2008 году, заявил, что «информационная служба и изменения в контрактах для их стандартизации, вероятно, повысят активность».[74] Дочерняя компания IntercontinentalExchange, более крупный конкурент ICE Trust, CME Group Inc., не получил исключения SEC, и представитель агентства Джон Нестер сказал, что не знает, когда будет принято решение.

Рынок по состоянию на 2009 год

В первые месяцы 2009 г. произошло несколько фундаментальных изменений в способах работы CDS, вызванных опасениями по поводу безопасности инструментов после событий прошлого года. В соответствии с немецкий банк управляющий директор Атанассиос Диплас, «отрасль претерпела изменения на 10 лет всего за несколько месяцев». К концу 2008 года были внедрены процессы, позволяющие отменять компенсирующие друг друга CDS. Наряду с расторжением контрактов, по которым недавно были выплачены выплаты, таких как контракты с Lehmans, к марту это снизило номинальную стоимость рынка до примерно 30 триллионов долларов.[75]

По оценке Банка международных расчетов, общая сумма непогашенных деривативов составляет 708 триллионов долларов.[76] Регулирующие органы США и Европы разрабатывают отдельные планы по стабилизации рынка деривативов. Кроме того, в марте 2009 года вступят в силу некоторые согласованные на глобальном уровне стандарты, которые администрирует Международная ассоциация свопов и деривативов (ISDA). Два ключевых изменения:

1. Введение центральных расчетных палат, одной для США и одной для Европы. Расчетная палата выступает в качестве центрального контрагента для обеих сторон операции CDS, тем самым снижая риск контрагента, с которым сталкиваются как покупатель, так и продавец.

2. Международная стандартизация контрактов CDS для предотвращения юридических споров в неоднозначных случаях, когда неясно, какой должна быть выплата.

Выступая перед тем, как изменения вступили в силу, Сиван Махадеван, аналитик деривативов в Morgan Stanley,[74] один из спонсоров дочерней компании IntercontinentalExchange, ICE Trust в Нью-Йорке, основанной в 2008 году, заявил, что

Информационная служба и внесение изменений в контракты для их стандартизации, вероятно, повысят активность. ... Торговля станет намного проще ... Мы увидим, что на рынок придут новые игроки, потому что им понравится идея о том, что это лучший и более продаваемый продукт. Мы также чувствуем, что со временем мы увидим создание различных типов продуктов (цитируется Махадеваном в Bloomberg 2009).

В США в марте 2009 года начались операции централизованного клиринга, которыми управляет InterContinental Exchange (ICE). Ключевым конкурентом, также заинтересованным во входе в клиринговый сектор CDS, является CME Group.

В Европе клиринг индекса CDS был запущен европейским подразделением IntercontinentalExchange ICE Clear Europe 31 июля 2009 года. Он начал клиринг единого имени в декабре 2009 года. К концу 2009 года он провел клиринг контрактов CDS на сумму 885 миллиардов евро, сократив открытый интерес. до 75 миллиардов евро[77]

К концу 2009 года банки вернули себе большую часть своей рыночной доли; хедж-фонды в значительной степени ушли с рынка после кризиса. По оценке Banque de France, к концу 2009 года только банк JP Morgan имел около 30% мирового рынка CDS.[50][77]

Государственные разрешения, касающиеся ICE и его конкурента CME

Одобрение SEC на запрос ICE Futures на освобождение от правил, которые не позволили бы ей проводить клиринг CDS, было третьим правительственным действием, предоставленным Intercontinental за одну неделю. 3 марта Федеральная торговая комиссия и министерство юстиции одобрили предложенное ею приобретение Clearing Corp., клиринговой палаты в Чикаго, принадлежащей восьми крупнейшим дилерам на рынке кредитных свопов. 5 марта 2009 г. Совет управляющих Федеральной резервной системы, который курирует клиринговую палату, удовлетворил запрос ICE о начале клиринга.

Акционеры Clearing Corp., включая JPMorgan Chase & Co., Goldman Sachs Group Inc. и UBS AG, получили от Intercontinental 39 миллионов долларов наличными, а также наличные денежные средства Clearing Corp. и прибыль в размере 50–50. соглашение о разделе с Intercontinental доходов от обработки свопов.

Представитель SEC Джон Нестор заявил

В течение нескольких месяцев SEC и наши коллеги-регуляторы работали в тесном сотрудничестве со всеми фирмами, желающими установить центральных контрагентов ... Мы считаем, что CME вскоре сможет предоставить нам информацию, необходимую для того, чтобы комиссия могла принять меры. по его исключительным запросам.

Другие предложения по клирингу свопов на дефолт по кредиту были сделаны NYSE Euronext, Eurex AG и LCH.Clearnet Ltd. Теперь клиринг доступен только по NYSE после начала 22 декабря. По состоянию на 30 января свопы не погашались. по словам главного исполнительного директора NYSE Дункана Нидерауэра, на лондонской бирже деривативов NYSE.[78]

Требования к членам Информационной палаты

Члены Межконтинентальной клиринговой палаты ICE Trust (ныне ICE Clear Credit) в марте 2009 г. должны были иметь чистую стоимость не менее 5 миллиардов долларов и кредитный рейтинг A или выше для совершения сделок по свопам на кредитный дефолт. В своем сегодняшнем заявлении Intercontinental сообщила, что все участники рынка, такие как хедж-фонды, банки или другие учреждения, могут стать членами клиринговой палаты, если они соответствуют этим требованиям.

Расчетная палата действует как покупатель для каждого продавца и продавец для каждого покупателя, снижая риск неисполнения контрагентом своих обязательств по сделке. На внебиржевом рынке, где в настоящее время торгуются свопы на дефолт по кредиту, участники подвергаются друг другу в случае дефолта. Информационная служба также предоставляет регулирующим органам одно место для просмотра позиций и цен трейдеров.

Потери J.P. Morgan

В апреле 2012 года инсайдеры хедж-фондов узнали, что на рынок свопов на дефолт по кредитам, возможно, повлияла деятельность Бруно Иксил, трейдер в Дж. П. Морган Главный инвестиционный офис (CIO), которого называют «лондонским китом» в связи с занимаемыми им огромными позициями. Известно, что крупные противоположные ставки на его позиции делали трейдеры, в том числе другое отделение J.P. Morgan, купившее производные финансовые инструменты, предлагаемые J.P. Morgan в таком большом объеме.[79][80] Основные потери В мае 2012 года фирма сообщила, что в связи с этими сделками компания сообщила о 2 миллиардах долларов. Раскрытие информации, которое появилось в заголовках СМИ, не раскрывает точного характера сделки, которая все еще продолжается. Товар торгуется, возможно, связанный с CDX IG 9, индексом, основанным на риске дефолта крупных корпораций США,[81][82] был описан как «производная от производной».[83][84]

Условия типового контракта CDS

Контракт CDS обычно оформляется подтверждение ссылаясь на определения кредитных деривативов, опубликованные Международная ассоциация свопов и деривативов.[85] В подтверждении обычно указывается ссылочный объект, корпорация или государство, которое обычно, хотя и не всегда, имеет непогашенный долг, и ссылочное обязательство, обычно неподчиненный корпоративная облигация или же государственная облигация. Срок действия защиты по умолчанию определяется контрактом. Дата вступления в силу и запланированная дата прекращения.

В подтверждении также указывается расчетный агент кто несет ответственность за определение преемники и замещающие ссылочные обязательства (например, необходимо, если исходное обязательное обязательство было ссудой, которая погашается до истечения срока контракта), а также для выполнения различных расчетных и административных функций в связи с транзакцией. Согласно рыночной традиции, в контрактах между дилерами CDS и конечными пользователями дилер обычно выступает в роли расчетного агента, а в контрактах между дилерами CDS агентом по расчету обычно является продавец защиты.

Расчетный агент не несет ответственности за определение того, произошло ли кредитное событие или нет, а скорее является фактом, который в соответствии с условиями типовых договоров должен быть подтвержден общедоступная информация доставлен вместе с уведомление о кредитном событии. Типичные контракты CDS не обеспечивают внутреннего механизма для оспаривания наступления или ненаступления кредитного события и, скорее, оставляют этот вопрос на усмотрение суда, если это необходимо, хотя фактические случаи оспаривания конкретных событий относительно редки.

Подтверждения CDS также указывают кредитные события что приведет к возникновению платежных обязательств со стороны защитного продавца и обязательств по доставке защитного покупателя. Типичные кредитные события включают банкротство относительно ссылочного объекта и неуплата в отношении его прямого или гарантированного долга по облигациям или займу. CDS написаны на североамериканском инвестиционная категория корпоративные справочные организации, европейские корпоративные справочные организации и суверены обычно также включают реструктуризация как кредитное событие, тогда как торги, относящиеся к Северной Америке высокодоходный корпоративные справочные организации обычно этого не делают.

Наконец, стандартные контракты CDS определяют характеристики обязательства по поставке которые ограничивают круг обязательств, которые покупатель защиты может предоставить в случае кредитного события. Торговые соглашения по характеристикам поставляемых обязательств различаются для разных рынков и типов контрактов CDS. Типичные ограничения включают то, что поставляемый долг представляет собой облигацию или заем, имеет максимальный срок погашения 30 лет, что он не является субординированным, что на него не распространяются ограничения на передачу (кроме Правило 144A ), чтобы он был в стандартной валюте и чтобы он не подлежал определенным непредвиденным обстоятельствам до наступления срока платежа.

Выплаты премий обычно производятся ежеквартально, со сроками погашения (и аналогичными датами выплаты премий), приходящимися на 20 марта, 20 июня, 20 сентября и 20 декабря. Даты IMM, которые приходятся на третью среду этих месяцев, эти даты погашения CDS также называются «датами IMM».

Своп кредитного дефолта и кризис суверенного долга

Кризис суверенного долга в Европе возник в результате сочетания сложных факторов, в том числе глобализация финансов; легкие условия кредитования в период 2002–2008 годов, которые поощряли практику кредитования и заимствования с высоким риском; в 2007–2012 гг. Мировой финансовый кризис; дисбалансы международной торговли; пузыри на рынке недвижимости которые с тех пор лопнули; в 2008–2012 гг. Глобальная рецессия; выбор фискальной политики в отношении государственных доходов и расходов; и подходы, используемые странами для оказания помощи проблемным банковским отраслям и частным держателям облигаций, взяв на себя бремя частного долга или социальные убытки. Рынок кредитных дефолтных свопов также свидетельствует о начале суверенного кризиса.

С 1 декабря 2011 года Европейский парламент запретил своп кредитного дефолта (CDS) на долговые обязательства суверенных стран.[86]

Определение реструктуризации является довольно техническим, но в основном предназначено для реагирования на обстоятельства, когда референтное лицо в результате ухудшения своей кредитной истории согласовывает со своими кредиторами изменения условий своей задолженности в качестве альтернативы формальному производству по делу о несостоятельности (т. Е. долг реструктурированный). В течение 2012 г. Суверенный долг Греции В связи с кризисом одним из важных вопросов было то, приведет ли реструктуризация к выплате кредитных дефолтных свопов. Представители Европейского центрального банка и Международного валютного фонда на переговорах избегали этих спусковых механизмов, поскольку они могли поставить под угрозу стабильность крупных европейских банков, которые выступали в роли защитников. Альтернативой могло быть создание новых CDS, которые, несомненно, принесут прибыль в случае реструктуризации долга. Рынок оплатил бы спрэд между этими и старыми (потенциально более неоднозначными) CDS. Эта практика гораздо более типична для юрисдикций, которые не предоставляют защитный статус неплатежеспособным должникам, аналогичный тому, который предоставляется Глава 11 из Кодекс США о банкротстве. В частности, проблемы, связанные с Conseco Реструктуризация в 2000 году привела к исключению кредитного события из высокодоходных североамериканских сделок.[87]

Урегулирование

Физические или наличные

Как описано в предыдущем разделе, если происходит кредитное событие, контракты CDS могут быть либо физически оседлый или же наличные расчеты.[7]

- Физический расчет: продавец защиты оплачивает номинальную стоимость покупателя и взамен принимает долговое обязательство референтной организации. Например, хедж-фонд купил у банка защиту на сумму 5 миллионов долларов по первому долгу компании. В случае дефолта банк выплачивает хедж-фонду 5 миллионов долларов наличными, а хедж-фонд должен предоставить 5 миллионов долларов номинальной стоимости основного долга компании (как правило, облигаций или займов, которые обычно стоят очень мало, учитывая, что компания по умолчанию).

- Расчет наличными: продавец защиты выплачивает покупателю разницу между номинальной стоимостью и рыночной ценой долгового обязательства референтной организации. Например, хедж-фонд купил у банка защиту на сумму 5 миллионов долларов по первому долгу компании. Эта компания объявила дефолт, и ее старшие облигации сейчас торгуются по 25 (т. Е. 25 центов на доллар), поскольку рынок считает, что держатели старших облигаций получат 25% денег, которые им причитаются после ликвидации компании (все Продажа ликвидных активов дефолтной компании). Следовательно, банк должен выплатить хедж-фонду 5 миллионов долларов × (100% - 25%) = 3,75 миллиона долларов.

Развитие и рост рынка CDS означало, что у многих компаний в настоящее время имеется гораздо большая условная сумма непогашенных контрактов CDS, чем непогашенная номинальная стоимость их долговых обязательств. (Это связано с тем, что многие стороны заключали контракты CDS в спекулятивных целях, фактически не имея каких-либо долгов, которые они хотели бы застраховать от дефолта. См. «Голые» CDS). Например, в то время, когда 14 сентября 2008 года было объявлено о банкротстве, Lehman Brothers имел около 155 миллиардов долларов непогашенной задолженности[88] но была написана условная стоимость контрактов CDS на сумму около 400 миллиардов долларов со ссылкой на этот долг.[89] Ясно, что не все эти контракты могли быть физически урегулированы, поскольку не было достаточного количества непогашенного долга Lehman Brothers для выполнения всех контрактов, что свидетельствует о необходимости заключения сделок CDS с расчетами наличными. В подтверждении сделки, выдаваемой при продаже CDS, указывается, должен ли контракт быть оплачен физически или денежными средствами.

Аукционы

Когда кредитное событие происходит в крупной компании, на которую подписано много контрактов CDS, аукцион (также известный как мероприятие по фиксированию кредита) могут удерживаться для облегчения одновременного урегулирования большого количества контрактов по фиксированной расчетной цене наличными. В процессе аукциона участвующие дилеры (например, крупные инвестиционные банки ) представить цены, по которым они будут покупать и продавать долговые обязательства эталонной организации, а также нетто-запросы на физический расчет по номиналу. Второй этап Голландский аукцион проводится после публикации начальной средней точки дилерских рынков и того, каков чистый открытый интерес для поставки или поставки реальных облигаций или займов. Последняя точка клиринга этого аукциона устанавливает окончательную цену для расчетов наличными по всем контрактам CDS, и все запросы на физический расчет, а также согласованные лимитные предложения, полученные в результате аукциона, фактически рассчитываются. Согласно Международная ассоциация свопов и деривативов (ISDA), которые их организовали, аукционы недавно доказали, что являются эффективным способом урегулирования очень большого объема невыполненных контрактов CDS, заключенных с такими компаниями, как Lehman Brothers и Вашингтон взаимный.[90] Комментатор Феликс лосось однако заранее поставило под сомнение способность ISDA структурировать аукцион, как определено на сегодняшний день, для установления компенсации, связанной с обменом облигаций 2012 года в Государственный долг Греции.[91] Со своей стороны, ISDA приближается к 50% или более "стрижка волос" для держателей облигаций Греции было высказано мнение, что своп облигаций не будет представлять собой событие дефолта.[92]

Ниже представлен список аукционов, проводимых с 2005 года.[93][94]

| Дата | Имя | Окончательная цена в процентах от номинал |

|---|---|---|

| 2005-06-14 | Коллинз и Эйкман - Старший | 43.625 |

| 2005-06-23 | Коллинз и Эйкман - Подчиненный | 6.375 |

| 2005-10-11 | Northwest Airlines | 28 |

| 2005-10-11 | Delta Air Lines | 18 |

| 2005-11-04 | Корпорация Delphi | 63.375 |

| 2006-01-17 | Calpine Corporation | 19.125 |

| 2006-03-31 | Dana Holding Corporation | 75 |

| 2006-11-28 | Дура - Старший | 24.125 |

| 2006-11-28 | Дура - Подчиненный | 3.5 |

| 2007-10-23 | Галерея фильмов | 91.5 |

| 2008-02-19 | Quebecor World | 41.25 |

| 2008-10-02 | Tembec Inc | 83 |

| 2008-10-06 | Фанни Мэй - Старший | 91.51 |

| 2008-10-06 | Фанни Мэй - Подчиненный | 99.9 |

| 2008-10-06 | Фредди Мак - Старший | 94 |

| 2008-10-06 | Фредди Мак - Подчиненный | 98 |

| 2008-10-10 | Lehman Brothers | 8.625 |

| 2008-10-23 | Вашингтон взаимный | 57 |

| 2008-11-04 | Landsbanki - Старший | 1.25 |

| 2008-11-04 | Landsbanki - Подчиненный | 0.125 |

| 2008-11-05 | Глитнир - Старший | 3 |

| 2008-11-05 | Глитнир - Подчиненный | 0.125 |

| 2008-11-06 | Кауптинг - Старший | 6.625 |

| 2008-11-06 | Кауптинг - Подчиненный | 2.375 |

| 2008-12-09 | Масонит [2] - ЖКС | 52.5 |

| 2008-12-17 | Гавайский Telcom - ЖКС | 40.125 |

| 2009-01-06 | Трибуна - CDS | 1.5 |

| 2009-01-06 | Трибуна - ЖКС | 23.75 |

| 2009-01-14 | Республика Эквадор | 31.375 |

| 2009-02-03 | Millennium America Inc. | 7.125 |

| 2009-02-03 | Lyondell - CDS | 15.5 |

| 2009-02-03 | Lyondell - ЖКС | 20.75 |

| 2009-02-03 | EquiStar | 27.5 |

| 2009-02-05 | Sanitec [3] - 1-й залог | 33.5 |

| 2009-02-05 | Sanitec [4] - 2-й залог | 4.0 |

| 2009-02-09 | Британская Вита [5] - 1-й залог | 15.5 |

| 2009-02-09 | Британская Вита [6] - 2-й залог | 2.875 |

| 2009-02-10 | Nortel Ltd. | 6.5 |

| 2009-02-10 | Корпорация Nortel | 12 |

| 2009-02-19 | Компакт-диски Smurfit-Stone | 8.875 |

| 2009-02-19 | ЖК-дисплеи Smurfit-Stone | 65.375 |

| 2009-02-26 | Ферретти | 10.875 |

| 2009-03-09 | Aleris | 8 |

| 2009-03-31 | Казино станции | 32 |

| 2009-04-14 | Chemtura | 15 |

| 2009-04-14 | Великие озера | 18.25 |

| 2009-04-15 | Роза | 29.25 |

| 2009-04-16 | LyondellBasell | 2 |

| 2009-04-17 | Abitibi | 3.25 |

| 2009-04-21 | Чартерные Коммуникации CDS | 2.375 |

| 2009-04-21 | Чартерные коммуникации LCDS | 78 |

| 2009-04-22 | Capmark | 23.375 |

| 2009-04-23 | CDS Idearc | 1.75 |

| 2009-04-23 | ЖК-экран Idearc | 38.5 |

| 2009-05-12 | Bowater | 15 |

| 2009-05-13 | Общие свойства роста | 44.25 |

| 2009-05-27 | Syncora | 15 |

| 2009-05-28 | Едща | 3.75 |

| 2009-06-09 | ЖК-дисплеи HLI Operating Corp | 9.5 |

| 2009-06-10 | ЖКЗ залива Джорджии | 83 |

| 2009-06-11 | Корпорация R.H. Donnelley, CDS | 4.875 |

| 2009-06-12 | CDS General Motors | 12.5 |

| 2009-06-12 | ЖКД General Motors | 97.5 |

| 2009-06-18 | АО Альянс Банк CDS | 16.75 |

| 2009-06-23 | Visteon CDS | 3 |

| 2009-06-23 | ЖК-дисплеи Visteon | 39 |

| 2009-06-24 | ЖКS RH Donnelley Inc. | 78.125 |

| 2009-07-09 | Six Flags CDS | 14 |

| 2009-07-09 | Шесть флагов LCDS | 96.125 |

| 2009-07-21 | Lear CDS | 38.5 |

| 2009-07-21 | Lear LCDS | 66 |

| 2009-11-10 | ЖК-дисплеи METRO-GOLDWYN-MAYER INC. | 58.5 |

| 2009-11-20 | CIT Group Inc. | 68.125 |

| 2009-12-09 | Томсон | 77.75 |

| 2009-12-15 | Эллада II | 1.375 |

| 2009-12-16 | НАК Нафтогаз Украины | 83.5 |

| 2010-01-07 | Компания по страхованию финансовых гарантий (FGIC) | 26 |

| 2010-02-18 | CEMEX | 97.0 |

| 2010-03-25 | Айфуль | 33.875 |

| 2010-04-15 | Маккарти и Стоун | 70.375 |

| 2010-04-22 | Japan Airlines Corp | 20.0 |

| 2010-06-04 | Ambac Assurance Corp | 20.0 |

| 2010-07-15 | Дочерняя корпорация Truvo | 3.0 |

| 2010-09-09 | Truvo (ранее World Directories) | 41.125 |

| 2010-09-21 | Boston Generating LLC | 40.75 |

| 2010-10-28 | Takefuji Corp | 14.75 |

| 2010-12-09 | Англо-ирландский банк | 18.25 |

| 2010-12-10 | Финансовая группа Ambac | 9.5 |

| 2011-11-29 | Динеги Холдингс, ООО | 71.25 |

| 2011-12-09 | Сиденье Pagine Gialle | 10.0 |

| 2011-12-13 | PMI Group | 16.5 |

| 2011-12-15 | AMR Corp | 23.5 |

| 2012-02-22 | Eastman Kodak Co | 22.875 |

| 2012-03-19 | Греческая Республика | 21.75 |

| 2012-03-22 | Эльпида Память | 20.125 |

| 2012-03-29 | ERC Ireland Fin Ltd | 0.0 |

| 2012-05-09 | Sino Forest Corp | 29.0 |

| 2012-05-30 | Houghton Mifflin Harcourt Publishing Co | 55.5 |

| 2012-06-06 | ООО «Жилой Кап» | 17.625 |

| 2015-02-19 | Caesars Entmt Oper Co Inc | 15.875 |

| 2015-03-05 | Radio Shack Corp. | 11.5 |

| 2015-06-23 | Sabine Oil Gas Corp. | 15.875 |

| 2015-09-17 | Alpha Appalachia Hldgs Inc | 6 |

| 2015-10-06 | Украина | 80.625 |

Ценообразование и оценка

Есть две конкурирующие теории, которые обычно выдвигают для ценообразования свопов на дефолт по кредиту. Первая, называемая здесь «вероятностной моделью», использует приведенную стоимость ряда денежных потоков, взвешенных по их вероятности неисполнения обязательств. Этот метод предполагает, что свопы кредитного дефолта должны торговаться со значительно более низким спредом, чем корпоративные облигации.

Вторая модель, предложенная Даррелл Даффи, но и Джон Халл и Алан Уайт, использует подход без арбитража.

Модель вероятности

Согласно вероятностной модели своп кредитного дефолта оценивается с использованием модели, которая принимает четыре исходных данных; это похоже на rNPV (NPV с поправкой на риск), используемая в разработка лекарств:

- «эмиссионная премия»,

- ставка возмещения (процент условного погашения в случае дефолта),

- «кредитная кривая» для эталонного предприятия и

- "ЛИБОР изгиб".

Если дефолт событий никогда не происходило, цена CDS была бы просто суммой со скидкой выплаты премий. Таким образом, модели ценообразования CDS должны учитывать возможность возникновения дефолта через некоторое время между датой вступления в силу и датой погашения контракта CDS. В целях пояснения мы можем представить себе случай годовой CDS с датой вступления в силу. с четырьмя ежеквартальными выплатами страховых взносов, происходящими время от времени , , , и . Если номинал CDS равен а эмиссионная премия составляет то размер ежеквартальных премиальных выплат составляет . Если для простоты предположить, что дефолт может произойти только в одну из дат платежа, то контракт может закончиться пятью способами:

- либо у него вообще нет дефолта, поэтому выплачиваются четыре премии, и контракт действует до даты погашения, либо

- дефолт наступает в первую, вторую, третью или четвертую дату платежа.

Чтобы оценить CDS, нам теперь нужно присвоить вероятности пяти возможным исходам, а затем рассчитать приведенную стоимость выплаты для каждого результата. Приведенная стоимость CDS - это просто приведенная стоимость пяти выплат, умноженных на вероятность их наступления.

Это проиллюстрировано на следующей древовидной диаграмме, где на каждую дату платежа любой контракт имеет событие по умолчанию, и в этом случае он заканчивается платежом в размере показано красным, где - это коэффициент возмещения, или он выживает без активации дефолта, и в этом случае выплата премии в размере выполнен, показан синим цветом. По обе стороны от диаграммы показаны денежные потоки до этого момента: выплаты премий показаны синим цветом, а выплаты по умолчанию - красным. Если договор расторгнут, квадрат отображается сплошной штриховкой.

Вероятность дожить до интервала к без платежа по умолчанию и вероятность возникновения дефолта равна . Расчет приведенной стоимости с учетом коэффициент дисконтирования из к затем

| Описание | Премиальный платеж PV | ТС платежа по умолчанию | Вероятность |

|---|---|---|---|

| По умолчанию во время | |||

| По умолчанию во время | |||

| По умолчанию во время | |||

| По умолчанию во время | |||

| По умолчанию нет |

Вероятности , , , можно рассчитать с помощью кредитный спред изгиб. Вероятность отсутствия дефолта в течение периода времени с к распадается экспоненциально с постоянной времени, определяемой кредитным спредом, или математически куда это кредитный спред нулевая кривая во времени . Чем рискованнее эталонный объект, тем больше разброс и тем быстрее снижается вероятность выживания со временем.

Чтобы получить общую приведенную стоимость свопа кредитного дефолта, мы умножаем вероятность каждого исхода на его приведенную стоимость, чтобы получить

Сгруппированы по направлению движения денежных средств (получение защиты и уплата премии):

Модель без арбитража

В модели «без арбитража», предложенной как Даффи, так и Халлом-Уайтом, предполагается отсутствие безрискового арбитража. Даффи использует LIBOR как безрисковую ставку, тогда как Hull and White использует казначейские облигации США как безрисковую ставку. Оба анализа делают упрощающие предположения (например, предположение о нулевой стоимости раскрутки фиксированной части свопа при дефолте), которые могут опровергнуть предположение об отсутствии арбитража. Однако подход Даффи часто используется на рынке для определения теоретических цен.

Согласно конструкции Даффи, цена свопа кредитного дефолта также может быть получена путем расчета спреда свопа активов облигации. Если облигация имеет спред 100, а спред свопа составляет 70 базисных пунктов, тогда контракт CDS должен торговаться на уровне 30. Однако иногда есть технические причины, по которым это не так, и это может или не может представлять возможность арбитража для хитрого инвестора. Разница между теоретической моделью и фактической ценой свопа кредитного дефолта известна как основа.

Критика

Критики огромного рынка свопов кредитного дефолта утверждали, что ему позволили стать слишком большим без надлежащего регулирования и что, поскольку все контракты заключаются в частном порядке, рынок не является прозрачным. Кроме того, были заявления, что CDS усугубили Мировой финансовый кризис 2008 года ускорив падение таких компаний, как Lehman Brothers и AIG.[51]

В случае с Lehman Brothers утверждается, что расширение спреда CDS банка снизило доверие к банку и, в конечном итоге, создало дополнительные проблемы, которые он не смог преодолеть. Однако сторонники рынка CDS утверждают, что это смешивает причину и следствие; Распространение CDS просто отражало реальность того, что у компании были серьезные проблемы. Более того, они утверждают, что рынок CDS позволил инвесторам, у которых был риск контрагента с Lehman Brothers, уменьшить свои риски в случае дефолта.

Свопы кредитного дефолта также подвергались критике за то, что они способствовали срыву переговоров в 2009 году. Реорганизация General Motors по главе 11, потому что некоторые держатели облигаций могут извлечь выгоду из кредитного события банкротства GM из-за того, что они держат CDS. Критики предполагают, что у этих кредиторов был стимул подтолкнуть компанию к защите от банкротства.[95] Из-за отсутствия прозрачности не было возможности идентифицировать покупателей защиты и авторов защиты.[96]

Во время банкротства Lehman также опасались, что условная защита CDS в размере 400 миллиардов долларов, которая была записана на банк, может привести к чистой выплате в размере 366 миллиардов долларов от продавцов защиты покупателям (с учетом расчетов наличными). аукцион рассчитывались по окончательной цене 8,625%), и что эти крупные выплаты могут привести к дальнейшим банкротствам фирм, не имеющих достаточного количества денежных средств для расчета по своим контрактам.[97] Однако, по оценкам отрасли после аукциона, чистые денежные потоки составили всего около 7 миллиардов долларов.[97] потому что многие партии занимали компенсирующие позиции. Кроме того, сделки CDS ориентированный на рынок часто. Это привело бы к маржинальным запросам от покупателей к продавцам, поскольку спред CDS Lehman расширился, уменьшив чистый денежный поток в дни после аукциона.[90]

Высокопоставленные банкиры утверждали, что не только рынок CDS отлично функционировал во время финансового кризиса; что контракты CDS действовали для распределения риска, как и предполагалось; и что в дальнейшем регулировании нуждаются не сами CDS, а стороны, торгующие ими.[98]

Некоторая общая критика производных финансовых инструментов актуальна и в отношении производных финансовых инструментов. Уоррен Баффет Как известно, производные финансовые инструменты, купленные спекулятивно, называются «финансовым оружием массового уничтожения». В Berkshire Hathaway в годовом отчете акционерам за 2002 год, он сказал: «Если контракты с производными финансовыми инструментами не обеспечены залогом или не гарантированы, их конечная стоимость также зависит от платежеспособности их контрагентов. Между тем, до того, как контракт будет заключен, контрагенты регистрируют прибыли и убытки - часто огромные по сумме - в их текущих отчетах о прибылях и убытках, при этом не было ни цента, переходящего из рук в руки. Диапазон контрактов с деривативами ограничен только воображением человека (а иногда, как кажется, сумасшедшего) ».[99]

Чтобы хеджировать риск контрагента, связанный с заключением сделки CDS, одним из способов является покупка защиты CDS на своего контрагента. Позиции ежедневно оцениваются по рыночным ценам, и обеспечение передается от покупателя к продавцу или наоборот, чтобы защитить обе стороны от дефолта контрагента, но деньги не всегда переходят из рук в руки из-за компенсации прибылей и убытков теми, кто как купил, так и продал охрана. Депозитарная трастовая и клиринговая корпорация, клиринговая палата для большинства сделок на внебиржевом рынке США, заявила в октябре 2008 года, что после рассмотрения взаимозачета сделок 21 октября во время расчета по контрактам CDS, выпущенным на Долг Lehman Brothers составлял где-то от 150 до 360 миллиардов долларов.[100]

Несмотря на критику Баффета в отношении деривативов, в октябре 2008 года Berkshire Hathaway сообщила регулирующим органам, что она заключила сделки с деривативами на сумму не менее 4,85 миллиарда долларов.[101] В своем письме к акционерам в 2008 году Баффет заявил, что Berkshire Hathaway не несет контрагентского риска в сделках с производными финансовыми инструментами, поскольку Berkshire требует, чтобы контрагенты производили платежи при заключении контрактов, поэтому Berkshire всегда держит деньги.[102] Berkshire Hathaway была крупным владельцем акций Moody's в то время, когда оно было одним из двух основных рейтинговых агентств для субстандартных CDO, разновидности производного инструмента на ипотечные ценные бумаги, зависящего от использования свопов на дефолт.

В монолиния страховые компании начали выписывать свопы на дефолт по кредитным обязательствам CDO, обеспеченным ипотекой. В некоторых СМИ утверждалось, что это способствовало падению некоторых монолиниев.[103][104] В 2009 году одна из монолиний, MBIA, подал в суд Merrill Lynch, утверждая, что Merrill предоставила MBIA неверные сведения о некоторых из своих CDO, чтобы убедить MBIA написать защиту CDS для этих CDO.[105][106][107]

Системный риск

Вовремя Финансовый кризис 2008 года, контрагенты стали подвержены риску дефолта, усиленному вовлечением Lehman Brothers и AIG в очень большое количество сделок CDS. Это пример системный риск, риск, который угрожает всему рынку, и ряд комментаторов утверждали, что размер и дерегулирование рынка CDS увеличили этот риск.

Например, представьте, что гипотетический паевой фонд купил немного Вашингтон взаимный корпоративных облигаций в 2005 году и решили застраховать свои позиции, купив защиту CDS у Lehman Brothers. После дефолта Lehman эта защита больше не действовала, и внезапный дефолт Washington Mutual всего несколько дней спустя привел бы к огромным потерям по облигациям, убыткам, которые должны были быть застрахованы CDS. Также существовало опасение, что неспособность Lehman Brothers и AIG производить выплаты по контрактам CDS приведет к распаду сложной взаимосвязанной цепочки транзакций CDS между финансовыми учреждениями.[108]

Цепочки сделок CDS могут возникать в результате практики, известной как «неттинг».[109] Здесь компания B может купить CDS у компании A с определенной годовой премия, скажем 2%. Если состояние эталонной компании ухудшается, премия за риск возрастает, поэтому компания B может продать CDS компании C с премией, скажем, 5%, и получить разницу в 3%. Однако, если эталонная компания не выполняет свои обязательства, компания B может не иметь в наличии активов для погашения контракта. Предоставление крупной выплаты зависит от ее контракта с компанией A, который затем передает компании C.

Проблема заключается в том, что одна из компаний в цепочке терпит неудачу, создавая "эффект домино "убытков. Например, если компания A потерпит неудачу, компания B объявит дефолт по своему CDS-контракту с компанией C, что может привести к банкротству, а компания C потенциально понесет большие убытки из-за того, что она не получит компенсацию за безнадежный долг. что еще хуже, поскольку контракты CDS являются частными, компания C не будет знать, что ее судьба связана с компанией A; она ведет дела только с компанией B.

Как описано над, создание центральной биржи или клиринговой палаты для сделок CDS помогло бы решить проблему «эффекта домино», поскольку это означало бы, что все сделки сталкивались с центральным контрагентом, гарантированным консорциумом дилеров.

Налоговые и бухгалтерские вопросы

Режим CDS в отношении федерального подоходного налога в США является неопределенным (Nirenberg and Kopp 1997: 1, Peaslee & Nirenberg 2008-07-21: 129 и Brandes 2008).[110][111][112][примечания 2] Комментаторы предположили, что в зависимости от того, как они составлены, они либо условно основные контракты или же опции для целей налогообложения (Peaslee & Nirenberg 2008-07-21: 129).[111] но это не точно. Существует риск того, что CDS будут переквалифицированы как различные типы финансовых инструментов, поскольку они напоминают опционы пут и кредитные гарантии. В частности, степень риска зависит от типа расчета (физический / денежный и двоичный / FMV) и триггера (только дефолт / любое кредитное событие) (Nirenberg & Kopp 1997: 8).[110] И, как отмечено ниже, подходящее лечение для Naked CDS может быть совершенно другим.

Если CDS является условным основным контрактом, периодические и непериодические платежи по свопу до дефолта подлежат вычету и включаются в обычный доход.[113] Однако если платеж является платежом при прекращении действия или платежом, полученным при продаже свопа третьей стороне, его налоговый режим является открытым вопросом.[113] В 2004 г. Служба внутренних доходов объявил, что изучает характеристику CDS в ответ на замешательство налогоплательщиков.[114] В результате своего исследования IRS выпустило предложенные правила в 2011 году, в которых конкретно классифицируются CDS как условные основные контракты и, таким образом, такие выплаты при расторжении договора и продажи квалифицируются как благоприятный режим налогообложения прироста капитала.[115] Эти предлагаемые правила, которые еще предстоит доработать, уже подверглись критике на публичных слушаниях, проведенных IRS в январе 2012 года.[116] а также в академической прессе,[117] постольку, поскольку эта классификация будет применяться к Naked CDS.

Суть этой критики заключается в том, что Naked CDS неотличимы от ставок на азартные игры и, таким образом, во всех случаях приводят к обычному доходу, в том числе для менеджеров хедж-фондов за счет так называемых удерживаемых интересов.[117] и что IRS превысил свои полномочия с предложенными правилами. Об этом свидетельствует тот факт, что Конгресс подтвердил, что определенные производные инструменты, включая CDS, действительно представляют собой азартные игры, когда в 2000 году, чтобы развеять опасения индустрии, что они являются незаконными азартными играми,[118] это освободило их от «любого закона штата или местного законодательства, запрещающего или регулирующего игры».[119] Хотя это декриминализировало Naked CDS, оно не предоставляло им льгот в соответствии с положениями о федеральном налоге на азартные игры.

Учетная обработка CDS, используемая для хеджирования, может не соответствовать экономическим эффектам и, наоборот, увеличивать волатильность. Например, GAAP обычно требует, чтобы CDS отражался в марка на рынок основание. Напротив, активы, предназначенные для инвестиций, такие как коммерческий заем или облигации, отражаются по стоимости приобретения, если только не ожидается значительного и вероятного убытка. Таким образом, хеджирование коммерческого кредита с использованием CDS может вызвать значительную волатильность Справка о доходах и баланс поскольку CDS меняет стоимость в течение своего срока из-за рыночных условий и из-за тенденции продажи более коротких CDS по более низким ценам, чем более долгосрочные CDS. Можно попробовать учесть CDS как хедж согласно FASB 133.[120] но на практике это может оказаться очень трудным, если только рисковый актив, принадлежащий банку или корпорации, не совпадает с Базовым обязательством, используемым для конкретного купленного CDS.

ЖКС

Новым типом свопа по умолчанию является своп по умолчанию «только ссуды» (LCDS). Это концептуально очень похоже на стандартный CDS, но в отличие от «обычных» CDS, базовая защита продается по синдицированным обеспеченным кредитам Референтного лица, а не по более широкой категории «Облигаций или займов». Кроме того, с 22 мая 2007 г. для наиболее широко торгуемой формы LCDS, которая регулирует сделки с единым названием и индексами в Северной Америке, метод расчета по умолчанию для LCDS был изменен на аукционный расчет, а не на физический расчет. Метод аукциона, по сути, тот же, что использовался в различных протоколах аукционов денежных расчетов ISDA, но не требует от сторон принятия каких-либо дополнительных действий после кредитного события (т.е. соблюдения протокола) для выбора денежного расчета. 23 октября 2007 г. состоялся первый в истории аукцион LCDS Галерея фильмов.[121]

Поскольку сделки LCDS связаны с обеспеченными обязательствами с гораздо более высокой стоимостью возмещения, чем обязательства по необеспеченным облигациям, которые обычно считаются самыми дешевыми для исполнения в отношении обычных CDS, спреды LCDS обычно намного более узкие, чем сделки CDS с тем же именем.

Определения ISDA